PILIER 3 2023

-

Résumé du profil

de risque du GroupeSociété Générale recherche un développement durable fondé sur un modèle de banque diversifié, équilibré avec un ancrage européen fort et une présence mondiale ciblée sur quelques domaines d’expertises métiers fortes. L’Appétit au Risque s’inscrit dans une stratégie globale du Groupe se traduisant par les objectifs suivants :

- ■un ratio CET 1 robuste à 13% en 2026 après mise en oeuvre de Bâle IV ;

- ■une croissance annuelle des revenus attendue entre 0% et 2% en moyenne sur 2022-2026 ;

- ■une efficacité opérationnelle accrue avec un coefficient d’exploitation inférieur à 60% en 2026;

- ■ l’atteinte d’une rentabilité des fonds propres tangibles (ROTE) comprise entre 9% et 10% en 2026 ;

- ■une gestion des risques se maintenant aux meilleurs standards avec un coût du risque compris entre 25 et 30 points de base sur 2024-2026 et un taux d’encours douteux compris entre 2,5% et 3% en 2026 ;

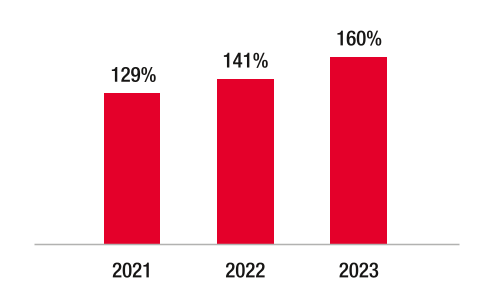

- ■le maintien d’un profil de liquidité robuste avec un ratio de liquidité court terme (LCR) supérieur ou égal à 130% et un ratio structurel de liquidité à long terme (NSFR) supérieur ou égal à 112% sur 2024-2026.

À fin 2023, les indicateurs relatifs à l’appétit pour le risque du Groupe couvrant les sujets de solvabilité, risque de crédit, risque de marché, risque opérationnel et de risque structurel se situent dans la zone d’appétence au risque définie par le Groupe, respectant les encadrements fixés par le Conseil d’administration.

-

1.1Profil de solidité financière

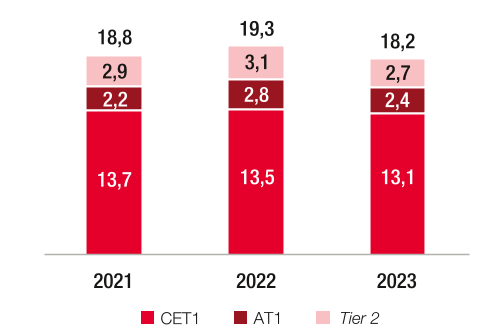

Au 31 décembre 2023, le Groupe respecte l’ensemble des exigences réglementaires relatives à la solvabilité.

Par ailleurs, concernant l’approche économique interne de l’ICAAP, le taux de couverture du besoin interne en capital du Groupe par le capital interne à fin 2023 est supérieur à 100% et respecte l’appétit pour le risque validé par le Conseil d’administration.

Ratios de solvabilité (en %)

-

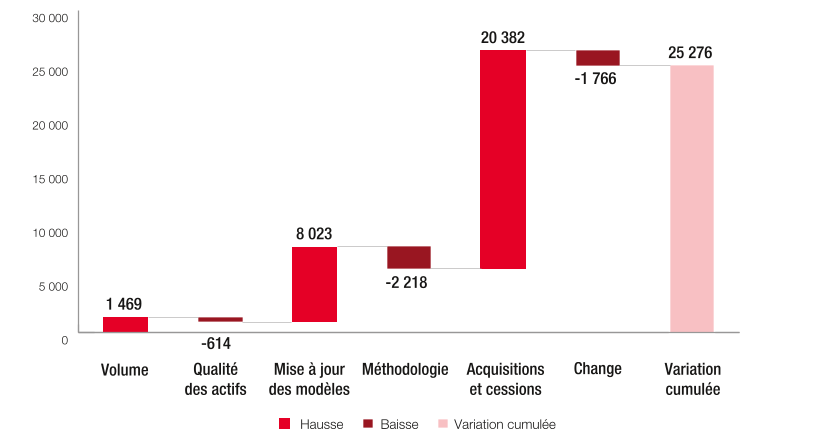

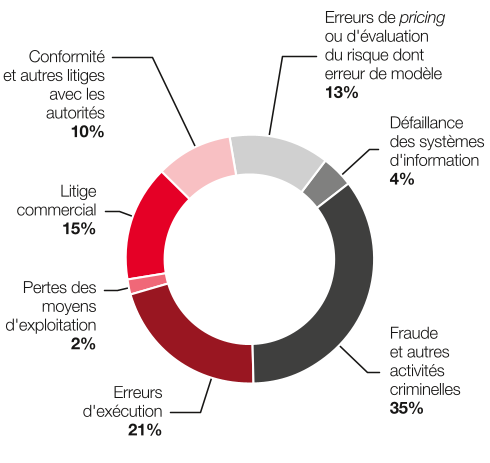

1.3Risque opérationnel

Les RWA au titre du risque opérationnel s’élèvent à 50,1 Md EUR en hausse de 8,9% (+4,1 Md EUR) par rapport à 2022 et celle-ci s’explique principalement par l'intégration de LeasePlan. Ces expositions pondérées sont déterminées essentiellement en modèle interne (91% du total).

Pertes liées au risque opérationnel :

ventilation par catégorie de risque en valeur -

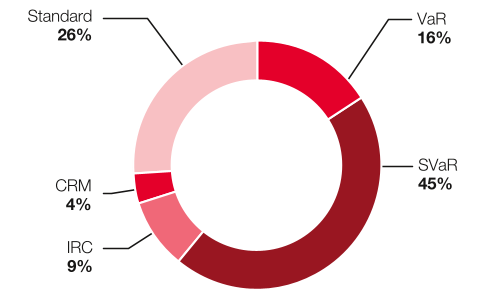

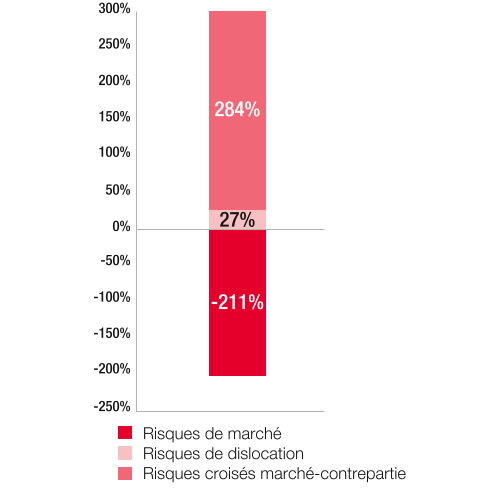

1.4Risque de marché

Les RWA au titre du risque de marché s’élèvent à 12,5 Md EUR à fin 2023. Les exigences de fonds propres au titre du risque de marché ont diminué en 2023. Cette baisse qui se retrouve notamment sur la VaR et les add-ons de capital est partiellement compensée par une hausse sur les risques calculés en approche standard :

- ■l’exigence de fonds propres au titre de la VaR a graduellement diminué sur l’année 2023, venant principalement de la baisse du facteur multiplicatif à la suite de la baisse régulière du nombre de bris de backtesting sur une année glissant ;

- ■les add-ons de capital sont en baisse, principalement du fait de l’add-on de variabilité des réserves qui est calculé sur une fenêtre glissante de 3 ans et qui a bénéficié de la sortie progressive de scénarios de forte variation des Reserve Policies observés en 2020 lors de la crise COVID ;

- ■les risques calculés en approche standard sont en hausse, venant essentiellement de la partie change.

Les expositions pondérées au titre du risque de marché sont déterminées essentiellement via des modèles internes (74% du total à fin 2023).

Ventilation des RWA risque de marché

par composante au 31.12.2023 : 12,5 Md EUR

vs. 13,7 Md EUR au 31.12.2022 -

1.5Risque structurel-liquidité

L’augmentation du LCR du Groupe Société Générale entre fin 2022 et fin 2023 s'explique principalement par des levées de cash supplémentaires sur les marchés de la dette obligataire, et une légère baisse des sorties nettes de trésorerie.

L’augmentation des réserves de liquidité de 37 Md EUR pour s’élever à 316 Md EUR à fin 2023 est essentiellement portée par une hausse des dépôts en banques centrales (hors réserves obligatoires) et des actifs liquides de niveau 1, ces hausses étant la conséquence de levées supplémentaires sur les différents marchés de financement (marché monétaire et marché de la dette obligataire).

Ratio LCR

-

1.6Risque structurel-taux

Dans un scenario de choc parallèle des taux d’intérêt à la hausse, l’impact de la variation de la valeur économique du capital en 2023 est de -1 821 millions d’euros et de 621 millions d’euros sur la marge nette d’intérêt. Inversement dans un scenario de choc parallèle des taux d’intérêt à la baisse, la variation de la valeur économique du capital est de -1 231 millions d’euros et de -741 millions d’euros sur la marge nette d’intérêt.

Tableau 3 : Risque de taux d’intérêt dans le portefeuille hors négociation (IRRBB1)

(En M EUR)

31.12.2023

Variations de la valeur économique

du capitalVariations de la marge nette

d’intérêtScénarios de chocs prudentiels

1

Choc parallèle vers le haut

(1 821)

621

2

Choc parallèle vers le bas

(1 231)

(741)

3

Pentification de la courbe

(taux courts en baisse, taux longs en hausse)1 621

4

Aplatissement de la courbe

(taux courts en hausse, taux longs en baisse)(2 110)

5

Hausse des taux courts

(1 890)

6

Baisse des taux courts

2 223

(En M EUR)

31.12.2022 (R)

Variations de la valeur économique

du capitalVariations de la marge nette

d’intérêtScénarios de chocs prudentiels

1

Choc parallèle vers le haut

(1 914)

375

2

Choc parallèle vers le bas

(133)

(1 102)

3

Pentification de la courbe

(taux courts en baisse, taux longs en hausse)2 023

4

Aplatissement de la courbe

(taux courts en hausse, taux longs en baisse)(2 530)

5

Hausse des taux courts

(2 425)

6

Baisse des taux courts

2 527

(R) suite republication du STE IRRBB.

-

1.7Opérations significatives en 2023

Société Générale, actionnaire majoritaire d’ALD, a finalisé l’acquisition de 100% du capital de LeasePlan par sa filiale auprès d’un consortium mené par TDR Capital au mois de mai. La combinaison des activités d’ALD et de LeasePlan, aujourd’hui Ayvens, deux acteurs de premier plan du secteur, a vocation à créer le leader mondial dans les solutions de mobilité durable. L’impact de cette acquisition sur le ratio de capital CET1 du groupe Société Générale s'est élevé environ à 40 points de base.

Par ailleurs, le Groupe reste pleinement engagé dans le projet Vision 2025 concernant la revue du maillage d’agences Société Générale et Crédit du Nord.

Enfin, la création de la co-entreprise Bernstein avec AllianceBernstein dans les activités de cash et recherche actions progresse bien. La finalisation de l’opération reste soumise aux approbations réglementaires requises. L’impact en capital est estimé à moins de 10 points de base à la date de réalisation de l’opération, attendue au premier semestre 2024.

-

1.8Indicateurs clés

Tableau 4 : Indicateurs clés (KM1)

(En M EUR)

31.12.2023

30.09.2023

30.06.2023

31.03.2023

31.12.2022

Fonds propres disponibles (montants)

1

Fonds propres de base de catégorie 1 (CET1)

51 127

50 638

49 957

48 333

48 639

2

Fonds propres de catégorie 1

60 510

60 782

60 995

59 262

58 727

3

Fonds propres totaux

70 846

71 043

71 493

69 398

69 724

expositions pondérées (RWA)

4

Montant total de RWA

388 825

384 226

385 011

361 043

360 465

Ratios de fonds propres (en pourcentage du montant de RWA)

5

Ratio de fonds propres de base de catégorie 1 (%)

13,15%

13,18%

12,98%

13,39%

13,49%

6

Ratio de fonds propres de catégorie 1 (%)

15,56%

15,82%

15,84%

16,41%

16,29%

7

Ratio de fonds propres totaux (%)

18,22%

18,49%

18,57%

19,22%

19,34%

Exigences de fonds propres supplémentaires pour faire face aux risques autres que le risque de levier excessif

(en pourcentage du montant de RWA)(1)EU 7a

Exigences de fonds propres supplémentaires pour faire face aux risques autres que le risque de levier excessif (%)

2,14%

2,14%

2,14%

2,14%

2,12%

EU 7b

dont à satisfaire avec des fonds propres CET1 (%)

1,20%

1,20%

1,20%

1,20%

1,19%

EU 7c

dont à satisfaire avec des fonds propres de catégorie 1 (%)

1,60%

1,60%

1,60%

1,60%

1,59%

EU 7d

Exigences totales de fonds propres SREP (%)

10,14%

10,14%

10,14%

10,14%

10,12%

Exigence globale de coussin et exigence globale de fonds propres (en pourcentage du montant de RWA)

8

Coussin de conservation des fonds propres (%)

2,50%

2,50%

2,50%

2,50%

2,50%

EU 8a

Coussin de conservation découlant du risque macroprudentiel ou systémique constaté au niveau d’un État membre (%)

-

-

-

-

-

9

Coussin de fonds propres contracyclique spécifique à l’établissement (%)

0,56%

0,56%

0,53%

0,23%

0,16%

EU 9a

Coussin pour le risque systémique (%)

-

-

-

-

-

10

Coussin pour les établissements d’importance systémique mondiale (%)

1,00%

1,00%

1,00%

1,00%

1,00%

EU 10a

Coussin pour les autres établissements d’importance systémique (%)

-

-

-

-

-

11

Exigence globale de coussin (%)

4,06%

4,06%

4,03%

3,73%

3,66%

EU 11a

Exigences globales de fonds propres (%)

14,20%

14,20%

14,17%

13,87%

13,78%

12

Fonds propres CET1 disponibles après le respect des exigences totales de fonds propres SREP (%)

7,45%

7,48%

7,27%

7,68%

7,80%

Ratio de levier

13

Mesure de l’exposition totale(2)

1 422 247

1 467 589

1 455 480

1 435 255

1 344 870

14

Ratio de levier (%)

4,25%

4,14%

4,19%

4,13%

4,37%

Exigences de fonds propres supplémentaires pour faire face au risque de levier excessif

(en pourcentage de la mesure de l’exposition totale)EU 14a

Exigences de fonds propres supplémentaires pour faire face au risque de levier excessif (%)

-

-

-

-

-

EU 14b

dont à satisfaire avec des fonds propres CET1 (%)

-

-

-

-

-

EU 14c

Exigences de ratio de levier SREP totales (%)(3)

3,00%

3,00%

3,00%

3,00%

3,00%

Exigence de coussin lié au ratio de levier et exigence de ratio de levier globale

(en pourcentage de la mesure de l’exposition totale)EU 14d

Exigence de coussin lié au ratio de levier (%)

0,50%

0,50%

0,50%

0,50%

-

EU 14e

Exigence de ratio de levier globale (%)(3)

3,50%

3,50%

3,50%

3,50%

3,00%

Ratio de couverture des besoins de liquidité

15

Actifs liquides de qualité élevée (HQLA) totaux

(valeur pondérée – moyenne)271 976

263 594

257 650

251 709

246 749

EU 16a

Sorties de trésorerie – Valeur pondérée totale

332 805

391 411

420 693

428 006

413 693

EU 16b

Entrées de trésorerie – Valeur pondérée totale

153 387

199 289

249 992

259 253

233 039

16

Sorties de trésorerie nettes totales (valeur ajustée)

171 220

168 617

167 871

168 752

174 670

17

Ratio de couverture des besoins de liquidité (%)

159,31%

156,84%

154,00%

149,63%

141,41%

Ratio de financement stable net

18

Financement stable disponible total

666 138

654 781

651 437

621 713

617 491

19

Financement stable requis total

560 850

561 293

575 937

542 352

543 549

20

Ratio NSFR (%)

118,77%

116,66%

113,11%

114,63%

113,60%

- ( 1 )L’exigence de fonds propres applicable au groupe Société Générale au titre du Pilier 2 s’élève à 2,14% (dont 1,20% en CET1) jusqu’au 31/12/2023, portant l’exigence de fonds propres SREP totale à 10,14%.

- ( 2 )La mesure de l’exposition de levier tient compte, sur tout l’historique considéré, de l’option d’exemption temporaire de certaines expositions banques centrales permise par la réglementation européenne.

- ( 3 )L’exigence de ratio levier applicable au groupe Société Générale est de 3,5% dont 3% de l’exigence réglementaire au titre du Pilier 1 et 0,5% lié aux coussins OLRR

-

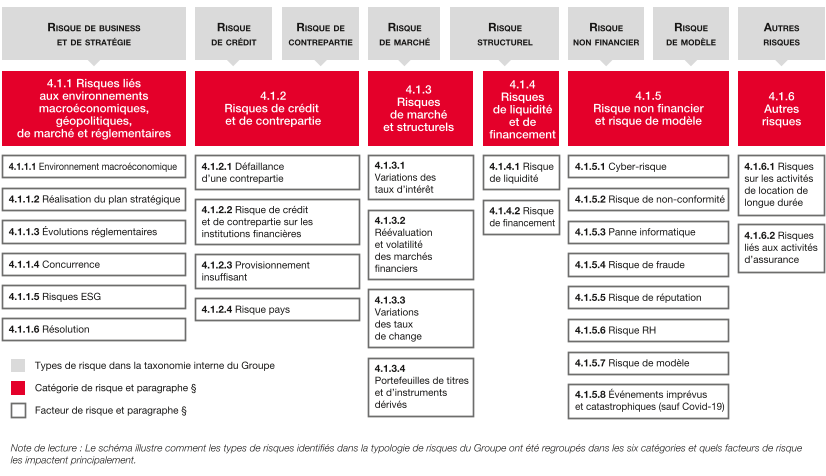

2.1Facteurs de risque par catégorie

Cette section indique les principaux facteurs de risques qui pourraient, selon les estimations du Groupe, avoir un impact significatif sur son activité, sa rentabilité, sa solvabilité ou son accès au financement.

Dans le cadre du pilotage interne de ses risques, Société Générale a mis à jour sa typologie de risques. Pour les besoins de ce chapitre, ces différents types de risques ont été regroupés en six principales catégories (4.1.1 à 4.1.6), conformément à l’article 16 du règlement (UE) n° 2017/1129 dit « Prospectus 3 » du 14 juin 2017, selon les principaux facteurs de risques qui pourraient, d’après les estimations du Groupe, impacter les types de risques. Pour chaque catégorie, les facteurs de risque sont présentés sur la base d’une évaluation de leur importance, les risques majeurs étant indiqués en premier au sein de chaque catégorie.

Le schéma ci-dessous permet d’illustrer la façon dont les types de risques identifiés dans la typologie de risques ont été regroupés dans les six catégories et les facteurs de risque les impactant principalement.

2.1.1Risques liés aux environnements macreoéconomiques, géopolitiques, de marché et réglementaire

2.1.1.1Le contexte économique et financier mondial, les tensions géopolitiques ainsi que l’environnement des marchés sur lesquels le Groupe opère pourraient avoir un impact significatif sur ses activités, sa situation financière et ses résultats.

Le Groupe étant un établissement financier d’envergure mondiale, ses activités sont sensibles à l’évolution des marchés financiers et à l’environnement économique en Europe, aux États-Unis et dans le reste du monde. Le Groupe exerce 40% de son activité en France (en termes de produit net bancaire au titre de l’exercice clos le 31 décembre 2023), 38% en Europe, 8% en zone Amériques et 14% dans le reste du monde. Le Groupe pourrait être confronté à des détériorations significatives des conditions de marché et de l’environnement économique résultant notamment de crises affectant les marchés de capitaux ou du crédit, de contraintes de liquidité, de récessions régionales ou mondiales et d’une volatilité des cours des matières premières (notamment le pétrole et le gaz naturel). D’autres facteurs peuvent expliquer ces dégradations tels que la variabilité des taux de change ou des taux d’intérêt, de l’inflation ou la déflation, des dégradations de notation, des restructurations ou des défauts des dettes souveraines ou privées, ou encore des événements géopolitiques (tels que des actes terroristes ou des conflits armés). Par ailleurs, l’apparition de nouvelles pandémies de type Covid-19 ne peut être exclue. De tels événements, qui peuvent intervenir de manière brutale et dont les effets pourraient ne pas avoir été anticipés et couverts, sont susceptibles d’affecter de manière ponctuelle ou durable les conditions dans lesquelles le Groupe évolue et d’avoir un effet défavorable significatif sur sa situation financière, son coût du risque et ses résultats.

L’environnement économique et financier est exposé à des risques géopolitiques qui s’intensifient. La guerre en Ukraine qui a débuté en février 2022 provoque des tensions élevées entre la Russie et les pays occidentaux, avec des impacts sur la croissance mondiale, sur le prix de l’énergie et des matières premières, et sur la situation humanitaire, ainsi que des sanctions économiques et financières mises en place par un grand nombre de pays, notamment en Europe et aux États-Unis. La guerre entre Israël et le Hamas qui a débuté en octobre 2023 pourrait avoir des impacts similaires ou y contribuer, avec également un risque sur l’acheminement des biens et matières premières via le canal de Suez. Le Groupe continuera à analyser en temps réel l’impact global de ces crises et à prendre l’ensemble des mesures qui s’avéreraient nécessaires.

En Asie, les relations américano-chinoises, entre la Chine et Taïwan et les relations entre la Chine et l’Union européenne sont porteuses de tensions géopolitiques et commerciales, de relocalisations de production et de risques de fractures technologiques.

Après une longue période de taux d’intérêt bas, l’environnement inflationniste actuel conduit les principales banques centrales à procéder à des remontées des taux. L’ensemble de l’économie a dû s’adapter à ce régime de taux d’intérêt plus élevés. Outre l’impact sur la valorisation des actifs boursiers, les secteurs sensibles aux taux d’intérêt comme l’immobilier sont en train de s’ajuster. La Réserve Fédérale Américaine (Fed) et la Banque Centrale Européenne (BCE) devraient maintenir des conditions monétaires restrictives avant d’amorcer une baisse à partir de 2024 en constatant la décrue de l’inflation selon nos prévisions.

Le ralentissement de l’activité pourrait générer une plus forte volatilité sur les marchés financiers et causer une baisse du cours de divers actifs entraînant potentiellement des défauts de paiement, avec des conséquences difficiles à anticiper pour le Groupe. En France, principal marché du Groupe, après la longue période de taux d’intérêt bas qui a favorisé la reprise du marché de l’immobilier, le retournement en cours de l’activité dans ce secteur a eu un effet défavorable sur la valeur des actifs et sur l’activité du Groupe, se traduisant par une baisse de la demande de prêts et une hausse des prêts non performants. Plus généralement, l’environnement de taux plus élevés dans un contexte où les dettes publiques et privées ont eu tendance à augmenter est une source supplémentaire de risque.

Compte tenu de l’incertitude générée par cette situation tant en termes de durée que d’amplitude, ces perturbations pourraient avoir un impact significatif sur l’activité et la rentabilité de certaines contreparties du Groupe en 2024.

Les récentes attaques sur des navires de marine marchande revendiquées par les Houtis dans le détroit de Bab-el-Mandeb pourraient également peser sur l’approvisionnement en gaz et en pétrole, ou sur le prix et les délais de livraison.

À plus long terme, la transition énergétique vers une économie « bas carbone » pourrait affecter les producteurs d’énergies fossiles, les secteurs d’activité fortement consommateurs d’énergie et les pays qui en dépendent.

Avec la fusion ALD/LeasePlan en 2023, le secteur automobile représente dorénavant pour le Groupe une exposition importante. Il est aujourd’hui l’objet de transformations stratégiques majeures, à la fois environnementales (part grandissante des véhicules électriques), technologiques, et concurrentielles (arrivée des constructeurs asiatiques en Europe sur les véhicules électriques) dont les conséquences peuvent générer des risques importants sur les résultats du Groupe et la valeur de ses actifs.

Concernant les marchés financiers le sujet de non-équivalence des chambres de compensation (central counterparties – CCP) au-delà de 2025 reste un point de vigilance, avec de possibles impacts sur la stabilité financière notamment en Europe et sur l’activité du Groupe. En outre, les activités de marchés de capitaux (y compris de change) et de trading de titres sur les marchés émergents peuvent être plus volatiles que dans les pays développés, et être exposées à des risques particuliers tels que l’instabilité politique et la volatilité des devises. Ces éléments pourraient avoir un effet défavorable significatif sur l’activité et les résultats du Groupe.

Les résultats du Groupe sont ainsi exposés aux conditions économiques, financières, politiques et géopolitiques des principaux marchés sur lesquels le Groupe est présent.

2.1.1.2La non-réalisation par le Groupe de ses objectifs stratégiques et financiers communiqués au marché pourrait avoir un effet défavorable sur son activité et ses résultats.

- ■être une banque robuste : simplifier le portefeuille d’activités, assurer une allocation et une utilisation du capital performantes, améliorer l’efficacité opérationnelle et maintenir une gestion des risques aux meilleurs standards ;

- ■promouvoir les activités performantes et durables : exceller dans ce que nous choisissons de faire, être un leader de l’ESG, renforcer la culture de la performance et de la responsabilité.

- ■un ratio CET 1 robuste à 13% en 2026 après mise en œuvre de Bâle IV ;

- ■une croissance annuelle des revenus attendue entre 0% et 2% en moyenne sur 2022-2026 ;

- ■une efficacité opérationnelle accrue avec un coefficient d’exploitation inférieur à 60% en 2026 et l’atteinte d’une rentabilité ROTE comprise entre 9% et 10% en 2026 ;

- ■un taux de distribution compris entre 40% et 50% du résultat net publié(1), applicable dès 2023.

Par ailleurs, le Groupe est pleinement engagé dans la poursuite des initiatives stratégiques déjà engagées :

- ■le projet « Vision 2025 » du Groupe consiste en une revue du maillage d’agences issues de la fusion du Crédit du Nord et de Société Générale. Si son déploiement a été élaboré pour permettre une exécution maîtrisée, cette fusion pourrait toutefois avoir un effet défavorable de manière transitoire sur l’activité, la situation financière et les coûts du Groupe. Le projet pourrait engendrer le départ d’un certain nombre de collaborateurs, nécessitant leur remplacement et des efforts de formation, générant potentiellement des coûts supplémentaires. La fusion pourrait également conduire à la perte d’une partie de la clientèle, avec pour conséquence une perte de revenus ;

- ■les services de mobilité et de leasing s’appuieront sur l’intégration complète de LeasePlan par ALD pour devenir un leader mondial de l’écosystème de la mobilité. Cependant, 2024 constituera une période intermédiaire avec la mise en œuvre d’intégrations graduelles. À partir de 2025, la nouvelle entité effectuera la transition vers le modèle opérationnel cible avec notamment la mise en place et la stabilisation des processus informatiques et opérationnels. Si le plan d’intégration n’était pas exécuté comme prévu ou selon le calendrier prévu, cela pourrait avoir des effets défavorables sur ALD, notamment en engendrant des coûts additionnels, ce qui pourrait avoir un impact négatif sur les activités et résultats du Groupe.

Le Groupe a également annoncé, en novembre 2022, la signature d’une lettre d’intention avec AllianceBernstein en vue de combiner les activités de recherche actions et d’exécution au sein d’une co-entreprise, et former ainsi une franchise mondiale de premier plan dans ces activités. Cette annonce a été suivie de la signature d’un protocole d’acquisition début février 2023.

La création de la co-entreprise Bernstein avec AllianceBernstein dans les activités de cash et recherche actions progresse bien. La documentation définitive a été signée le 2 novembre 2023 avec une structure révisée afin d’accélérer la finalisation de l’opération. À la date de réalisation de l’opération, la co-entreprise sera organisée sous deux entités juridiques différentes, se concentrant respectivement sur l’Amérique du Nord et sur l’Europe et l’Asie. Ces deux entités seront ensuite combinées sous réserve d’obtention des approbations réglementaires requises. Ce changement ne devrait avoir aucun impact significatif sur la contribution nette attendue pour le Groupe telle que communiquée précédemment. L’impact en capital est estimé à moins de 10 points de base à la date de réalisation de l’opération, attendue au premier semestre 2024. La transaction reste pleinement alignée avec les priorités stratégiques de notre franchise Banque de Grande Clientèle et Solutions Investisseurs.

De plus, Société Générale et Brookfield Asset Management ont annoncé le 11 septembre 2023 un partenariat stratégique pour originer et distribuer des investissements de dette privée.

La conclusion d’accords définitifs sur ces opérations stratégiques dépend de nombreuses parties prenantes et reste de ce fait soumise à divers aléas (clauses juridiques, retard sur le processus d’intégration de LeasePlan ou de la fusion des agences Crédit du Nord). Plus globalement, toute difficulté majeure rencontrée dans la mise en œuvre des principaux leviers d’exécution du plan stratégique, notamment dans la simplification des portefeuilles d’activités, l’allocation et l’utilisation performantes du capital, l’amélioration de l’efficacité opérationnelle et la gestion des risques aux meilleurs standards, serait potentiellement susceptible de peser sur le cours de Société Générale.

Société Générale a placé la responsabilité sociale et environnementale (RSE) au cœur de sa stratégie, afin notamment de contribuer aux transformations positives en faveur de l’environnement et du développement des territoires. À ce titre, le Groupe a pris de nouveaux engagements durant le Capital Markets Day du 18 septembre 2023, notamment :

- ■la réduction de 80% de l’exposition au secteur de la production de pétrole et de gaz d’ici à 2030 versus 2019 ; -50% d’ici à 2025 ;

- ■le lancement d’un fonds d’investissement pour la transition d’un milliard d’euros, pour accélérer le développement de solutions de transition énergétique et des projets fondés sur la nature et à impact, contribuant aux Objectifs de Développement Durable des Nations Unies.

Le non-respect de ces engagements, et de ceux que le Groupe serait amené à prendre dans le futur, pourrait entraîner des risques juridiques et de réputation. Par ailleurs, la mise en œuvre de ces engagements pourrait avoir un impact sur le modèle d’affaires du Groupe. Enfin, la non prise d’engagements spécifiques, notamment en cas d’évolution des pratiques de marché, pourrait également générer un risque de réputation et de stratégie.

2.1.1.3Le Groupe est soumis à un cadre réglementaire étendu dans les pays où il est présent et les modifications de ce cadre réglementaire pourraient avoir un effet négatif sur l’activité, la situation financière, les coûts du Groupe, et l’environnement financier et économique dans lequel il opère.

Le Groupe applique les réglementations des juridictions où il exerce ses activités. Cela concerne les réglementations française, européenne, américaine, mais aussi d’autres réglementations locales, compte tenu entre autres des activités transfrontalières du Groupe. L’application des réglementations existantes et la mise en œuvre de celles à venir requièrent d’importants moyens qui pourraient peser sur les performances du Groupe. Par ailleurs, le non-respect éventuel de la réglementation pourrait se traduire par des sanctions financières, la détérioration de l’image et de la réputation du Groupe, la suspension forcée de ses activités ou, dans les cas extrêmes, le retrait de ses agréments.

- ■plusieurs évolutions réglementaires sont encore susceptibles d’altérer sensiblement le cadre des Activités de Marché : (i) le renforcement des contraintes liées à la mise en œuvre des nouvelles exigences de transparence et de protection des investisseurs (revue de MiFID II/MiFIR, IDD, ELTIF (règlement sur les fonds européens d’investissement à long terme)), (ii) la mise en œuvre de la revue fondamentale du book de trading (FRTB), qui risque d’augmenter significativement les exigences appliquées aux banques européennes et (iii) d’éventuelles relocalisations du clearing pourraient être demandées, et ce en dépit de la décision du 8 février 2022 de la Commission européenne de prolonger jusqu’au 30 juin 2025 l’équivalence accordée aux contreparties centrales britanniques, (iv) la proposition de la Commission visant à la modification du règlement sur les indices de référence (règlement (UE) n° 2016/1011, 8 juin 2016), avec des possibles modifications du champ d’application et des charges ;

- ■l’adoption de nouvelles obligations dans le cadre de la revue du règlement EMIR (EMIR 3.0) ; en particulier les contraintes informatives des acteurs financiers européens envers leurs clients, le régime des equity options et le calibrage de contraintes d’alimentation du compte actif dans une chambre de compensation de l’Union européenne ;

- ■la mise en œuvre de normes techniques (RTS) publiés par l’Autorité Bancaire Européenne visant à clarifier les exigences en matière de rétention de risque en contribuant au développement d’un marché de la titrisation sain, sûr et solide dans l’Union européenne (publiées par l’Autorité Bancaire Européenne le 12 avril 2022) ;

- ■la mise en œuvre de la nouvelle directive relative aux contrats de crédit aux consommateurs (directive (UE) 2023/2225, 18 octobre 2023), qui renforce la protection des consommateurs ;

- ■la stratégie pour les investisseurs de détail (RIS pour Retail Investment Strategy) présentée par la Commission européenne le 24 mai 2023 visant à prioriser les intérêts des investisseurs de détail et à renforcer leur confiance dans l’Union des marchés de capitaux de l’UE, notamment les mesures visant à encadrer les rétrocessions de commissions dans le cas de transactions non conseillées, et à instaurer un test de value for money pour les produits d’investissement ;

- ■de nouvelles obligations légales et réglementaires pourraient par ailleurs s’imposer au Groupe dans le futur, telles que la poursuite en France de mesures consuméristes pesant sur les banques de détail et l’obligation potentielle à l’échelle européenne d’ouvrir davantage l’accès à des données bancaires à des prestataires tiers ;

- ■la proposition de la Commission du 28 juin 2023 d’un règlement établissant l’euro numérique, accompagnant les initiatives prises par la BCE en la matière ;

- ■le renforcement des exigences en matière de qualité et de protection des données et un renforcement à venir des exigences en matière de cyber-résilience en lien avec l’adoption par le Conseil, le 28 novembre 2022, du paquet de directive et de règlement européens sur la résilience opérationnelle numérique du secteur financier (DORA). À cela s’ajoute la transposition de la directive NIS 2 (Network and Information Security Directive, publiée au journal officiel de l’UE du 27 décembre 2022) prévue avant le 18 octobre 2024, qui élargit le périmètre d’application de la directive NIS initiale ;

- ■la mise en place des dispositifs réglementaires européens relatifs au devoir de vigilance issu de la proposition de la directive dite « CS3D » (Corporate Sustainability Due Diligence Directive) ainsi qu’à la finance durable y compris le règlement sur les obligations vertes européennes, avec l’accroissement des obligations de reportings non financiers, issues notamment de la directive CSRD (Corporate Sustainability Reporting Directive), et au renforcement de l’inclusion des risques environnementaux, sociaux et de gouvernance dans le cadre de la gestion des risques et à la prise en compte de ces risques dans le cadre du processus de surveillance et d’évaluation prudentielle (Supervisory Review and Evaluation Process – SREP) ;

- ■la mise en œuvre des exigences issues de la Loi relative à l’industrie verte (n° 2023-973 du 23 octobre 2023), qui a pour ambition de verdir les industries existantes ;

- ■de nouvelles obligations issues de la proposition de réforme de la réglementation bancaire du Comité de Bâle (texte de finalisation de Bâle 3 aussi appelé Bâle 4). Cette réforme sera implémentée dans le corpus législatif européen CRR (règlement (UE) n° 575/2013) qui, avec quelques exceptions, deviendra applicable au 1er janvier 2025 et CRD (directive 2013/36/UE), qui devrait être transposée au droit applicable des États membres au plus tard 18 mois après son entrée en vigueur, soit à la mi-2025 ;

- ■la proposition de la Commission européenne publiée le 18 avril 2023 visant à renforcer le cadre de gestion des crises bancaires et la garantie des dépôts (CMDI). Cette proposition pourrait aboutir à une utilisation plus large des fonds de garantie et de résolution et augmenter les contributions du Groupe aux fonds de garantie et de résolution ;

- ■des mesures européennes visant à assainir le bilan des banques au travers notamment d’une gestion active des créances non performantes (Non-Performing Loans ou NPL) se traduisent par une hausse des exigences prudentielles et nécessitent une adaptation de la stratégie du Groupe en matière de gestion des NPL. Plus généralement, des mesures additionnelles pour définir un cadre de bonnes pratiques d’octroi (cf. les orientations Loan origination publiées par l’Autorité Bancaire Européenne) et de suivi des prêts pourraient également avoir un impact sur le Groupe. Ce nouveau dispositif devrait garantir que les prêts nouvellement accordés sont de haute qualité de crédit et contribuent à l’avenir à réduire les niveaux de prêts non performants ;

- ■en 2023, les orientations « Interest Rate Risk in the Banking Book » (IRRBB) publiées par l’Autorité Bancaire Européenne en octobre 2022 s’appliquent :

- -pour la partie IRRBB depuis le 30 juin 2023,

- -pour la partie « Credit Spread Risk arising from non-trading Book Activities » (CSRBB) à partir du 31 décembre 2023, demandant aux établissements de calculer et encadrer l’impact d’une variation de Credit Spread sur la valeur et les revenus de la banque ;

- ■en 2024, sont attendues les évolutions suivantes :

- -calcul et encadrement du « Supervisory Outlier Test » (SOT) de « Net Interest Income » (NII) – cette exigence est déjà intégrée par le Groupe,

- -la production de rapports détaillés relatifs notamment aux risques IRRBB et CSRBB ;

- ■de nouvelles obligations issues du cadre des propositions de mesures publiées par la Commission européenne le 20 juillet 2021 visant à renforcer le cadre de surveillance européen en matière de lutte contre le blanchiment et le financement du terrorisme ainsi que l’instauration d’une nouvelle agence européenne dédiée à la lutte contre le blanchiment.

Le Groupe est également soumis à des règles fiscales complexes dans les différents pays où il opère. Des changements dans les règles fiscales applicables, l’incertitude sur l’interprétation de certaines évolutions ou leurs impacts peuvent avoir un effet négatif sur l’activité, la situation financière et les coûts du Groupe.

Aux États-Unis, alors que la mise en œuvre de la loi Dodd-Frank est presque finalisée, la Securities and Exchange Commission (SEC) s’est lancée dans une refonte complète de la réglementation des marchés couvrant la structure du marché des actions, les marchés des titres souverains (Treasury markets) et les marchés des produits dérivés, entre autres, ce qui pourrait entraîner des changements importants dans le mode de fonctionnement de ces marchés, le coût de participation aux marchés et le paysage concurrentiel, entre autres choses.

Par ailleurs, en tant que banque internationale, traitant notamment des opérations avec des US persons, libellées en dollar américain, ou faisant intervenir une institution financière américaine, le Groupe est soumis aux réglementations américaines relatives notamment au respect des sanctions économiques, à la lutte contre la corruption et aux abus de marché. Plus généralement, dans le cadre de ses accords avec les autorités américaines et françaises, le Groupe a largement mis en place, via un programme dédié et une organisation spécifique, des actions correctrices visant à remédier aux défaillances constatées et à renforcer son programme de conformité. Le Groupe serait exposé à un risque (i) de sanctions administratives, incluant des amendes, une suspension de l’accès aux marchés américains, voire des retraits d’agrément, (ii) de poursuites pénales, et (iii) d’atteinte à sa réputation, dans l’hypothèse où serait constaté un manquement aux réglementations américaines concernées, ou une violation des engagements pris par le Groupe dans le cadre de ces accords.

2.1.1.4Une intensification de la concurrence, par des acteurs bancaires et non bancaires, pourrait avoir un effet défavorable sur l’activité et les résultats du Groupe, tant sur son marché domestique français qu’à l’international.

Du fait de son activité internationale, le Groupe est confronté à une concurrence intense sur les marchés locaux et internationaux dans lesquels il opère, que ce soit de la part d’acteurs bancaires ou non bancaires. À ce titre, le Groupe est exposé au risque de ne pas parvenir à conserver ou développer ses parts de marché dans ses différentes activités. Cette concurrence peut également conduire à une pression sur les marges, préjudiciable à la rentabilité de ses activités.

Les mouvements de concentration dans le secteur des services financiers pourraient permettre aux concurrents du Groupe de renforcer leurs capitaux, leurs ressources, et leur capacité à offrir une gamme de services financiers plus étendue. En France et sur les autres marchés principaux où le Groupe exerce ses activités, la présence d’importants acteurs bancaires et financiers locaux ainsi que l’émergence de nouveaux acteurs (notamment des néobanques et prestataires de services financiers en ligne) ont intensifié la concurrence sur la quasi-totalité des produits et des services proposés par le Groupe. Sous l’impulsion de nouveaux acteurs comme les fintechs, de nouveaux services, automatisés, évolutifs et fondés sur de nouvelles technologies (telle que la blockchain) se développent rapidement et modifient fondamentalement la relation des consommateurs avec les prestataires de services financiers, ainsi que la fonction de réseaux traditionnels d’agences bancaires. La concurrence avec ces nouveaux acteurs pourrait être exacerbée par le développement de substituts à la monnaie banque centrale (crypto-devises, monnaie digitale banque centrale, etc.), eux-mêmes porteurs de risques.

Par ailleurs, la concurrence s’accroît avec l’émergence d’acteurs non bancaires qui, dans certains cas, peuvent être avantagés par une réglementation plus souple et notamment moins exigeante en termes de fonds propres.

Pour répondre à ces défis, le Groupe a mis en place une stratégie, notamment en matière de développement des technologies digitales et de mise en place de partenariats commerciaux ou capitalistiques avec ces nouveaux acteurs. Dans ce contexte, des investissements complémentaires pourraient être nécessaires pour que le Groupe soit en mesure de proposer de nouveaux services innovants et d’être compétitif face à ces nouveaux acteurs. Cette intensification de la concurrence pourrait toutefois avoir un effet défavorable sur l’activité et les résultats du Groupe, tant sur le marché français qu’à l’international.

2.1.1.5Les risques environnementaux, sociaux et de gouvernance (ESG), et en particulier liés au changement climatique sont susceptibles d’impacter les activités, les résultats et la situation financière du Groupe à court, moyen et long termes.

Les risques environnementaux, sociaux et de gouvernance (ESG) sont définis comme les risques découlant des impacts actuels ou futurs des facteurs ESG sur les contreparties ou les actifs investis des établissements financiers. Les risques ESG sont vus comme des facteurs aggravant des catégories traditionnelles de risques (notamment risque de crédit, risque de contrepartie, risque de marché, risques non-financiers, risque structurel, risques de business et de stratégie, autres types de risque et des autres facteurs de risque). Les risques ESG sont ainsi susceptibles d’impacter les activités, les résultats et la situation financière du Groupe à court, moyen et long termes.

Le Groupe est ainsi exposé aux risques environnementaux, et notamment aux risques liés aux changements climatiques, via certaines de ses activités de financement, d’investissement et de services.

Le Groupe pourrait être exposé au risque physique via la dégradation de la qualité de crédit de ses contreparties dont l’activité pourrait être affectée négativement par des épisodes climatiques extrêmes ou par des changements graduels à long terme du climat et via la diminution de la valeur des collatéraux reçus (notamment dans le cadre du financement de biens immobiliers en l’absence de mécanisme de garantie apportée par des sociétés de financement spécialisées). Le Groupe pourrait également être exposé au risque de transition via la dégradation de la qualité de crédit de ses contreparties impactée par des problématiques de transition vers une économie bas carbone, liées par exemple aux changements de réglementation, aux ruptures technologiques ou encore à l’évolution des préférences des consommateurs.

Au-delà des risques liés au changement climatique, les risques plus généralement liés à la dégradation de l’environnement (tels que le risque lié à la perte de biodiversité, aux ressources en eau ou à la pollution) constituent également des facteurs aggravants des risques du Groupe. Le Groupe pourrait notamment être exposé au risque de crédit sur une partie de son portefeuille, lié à une moindre profitabilité de certaines de ses contreparties due par exemple à une hausse des coûts juridiques et opérationnels (en raison de l’application de nouvelles normes environnementales).

Par ailleurs, le Groupe est exposé à des risques sociaux, liés par exemple au non-respect par certaines de ses contreparties des droits du travail ou à des problématiques de santé et de sécurité sur le lieu de travail, problématiques qui sont susceptibles de déclencher ou d’aggraver les risques de réputation et de crédit du Groupe.

De même, les risques liés à la gouvernance de ses contreparties et parties prenantes (fournisseurs, prestataires, etc.), relatifs par exemple à une gestion inadéquate des questions environnementales et sociales, pourraient engendrer un risque de crédit et de réputation pour le Groupe.

Au-delà des risques portant sur ses contreparties ou sur ses actifs investis, le Groupe pourrait aussi être exposé à des risques liés à ses activités propres. Ainsi, le Groupe reste exposé au risque climatique physique à travers sa capacité à maintenir ses services dans des zones géographiques concernées par des événements extrêmes (inondations, etc.).

Le Groupe reste par ailleurs exposé à des risques sociaux et de gouvernance propres, liés par exemple au coût opérationnel de mise en œuvre des réglementations (liées notamment au droit du travail) et à la gestion de ses ressources humaines.

L’ensemble de ces risques pourraient ainsi avoir un impact sur l’activité, les résultats et la réputation du Groupe à court, moyen et long termes.

2.1.1.6Le Groupe est assujetti à la réglementation relative aux procédures de résolution, ce qui pourrait avoir un effet négatif sur ses activités et la valeur de ses instruments financiers.

La directive 2014/59/UE du Parlement européen et du Conseil de l’Union européenne du 15 mai 2014 (DRRB) et le règlement (UE) n° 806/2014 du Parlement européen et du Conseil de l’Union européenne du 15 juillet 2014 (le règlement MRU, Mécanisme de Résolution Unique) définissent un cadre respectivement à l’échelle de l’Union européenne et de l’Union bancaire pour le redressement et la résolution des établissements de crédit et des entreprises d’investissement. La DRRB (directive relative au redressement des banques et à la résolution de leurs défaillances) fournit aux autorités un ensemble d’outils permettant d’intervenir suffisamment tôt et rapidement dans un établissement considéré comme étant défaillant, de manière à assurer la continuité des fonctions financières et économiques essentielles de l’établissement tout en minimisant l’impact de sa défaillance sur l’économie et le système financier (y compris l’exposition des contribuables aux pertes). Au sein de l’Union bancaire, en vertu du règlement MRU, un pouvoir centralisé de résolution est établi et confié au CRU et aux autorités nationales de résolution.

Les pouvoirs conférés à l’autorité de résolution dans la DRRB et le règlement MRU comprennent des pouvoirs de dépréciation/conversion pour garantir que les instruments de capital et les passifs éligibles absorbent les pertes du Groupe et le recapitalisent conformément à un ordre de priorité établi (l’« Outil de renflouement interne »). Sous réserve de certaines exceptions, les pertes sont d’abord supportées par les actionnaires, puis par les détenteurs d’instruments de fonds propres additionnels de catégorie 1 (Additional Tier 1), et de fonds propres de catégorie 2 (Tier 2), puis par les détenteurs de dette senior non préférée et enfin par les détenteurs de dette senior préférée, le tout conformément à l’ordre de leurs créances dans une procédure d’insolvabilité normale. Les conditions de résolution prévues par le Code monétaire et financier mettant en œuvre la DRRB sont réputées remplies lorsque : (i) l’autorité de résolution ou l’autorité de surveillance compétente détermine que l’établissement est défaillant ou susceptible de l’être, (ii) il n’existe aucune perspective raisonnable qu’une mesure autre qu’une mesure de résolution puisse empêcher la défaillance dans un délai raisonnable, et (iii) une mesure de résolution est nécessaire à la réalisation des objectifs de résolution (notamment, assurer la continuité des fonctions critiques, éviter un effet négatif significatif sur le système financier, protéger les fonds publics en réduisant au minimum le recours à un soutien financier public extraordinaire, et protéger les fonds et les actifs des clients) et la liquidation de l’établissement dans le cadre d’une procédure d’insolvabilité normale ne permettrait pas d’atteindre ces objectifs de résolution dans la même mesure.

L’autorité de résolution pourrait également, indépendamment d’une mesure de résolution ou en combinaison avec une mesure de résolution, procéder à une dépréciation ou à une conversion totale ou partielle des instruments de fonds propres du Groupe (y compris les instruments de dette subordonnée) en fonds propres de Common Equity Tier 1 (CET1) lorsqu’elle détermine que le Groupe ne sera plus viable à moins d’exercer ce pouvoir de dépréciation ou de conversion ou lorsque le Groupe a besoin d’un soutien financier public extraordinaire (sauf lorsque le soutien financier public extraordinaire est fourni sous la forme définie à l’article L. 613-48 III, 3°, du Code monétaire et financier).

L’Outil de renflouement interne pourrait entraîner une dépréciation ou une conversion totale ou partielle des instruments de fonds propres en actions ordinaires ou autres instruments de propriété du capital.

Outre l’Outil de renflouement interne, la DRRB confère à l’autorité de résolution des pouvoirs plus larges pour mettre en œuvre d’autres mesures de résolution à l’égard des établissements qui remplissent les conditions de résolution, ce qui peut inclure (sans limitation) la vente des activités de l’établissement, la création d’un établissement relais, la séparation des actifs, le remplacement ou la substitution de l’établissement en tant que débiteur de titres de créance, la modification des modalités des titres de créance (y compris la modification de l’échéance et/ou du montant des intérêts payables et/ou l’imposition d’une suspension temporaire des paiements), le renvoi de la Direction, la nomination d’un administrateur provisoire et l’interruption de la cotation et de l’admission à la négociation d’instruments financiers.

Avant de prendre une mesure de résolution, y compris la mise en œuvre de l’Outil de renflouement interne, ou d’exercer le pouvoir de déprécier ou de convertir les instruments de capital pertinents, l’autorité de résolution doit s’assurer qu’une évaluation juste, prudente et réaliste des actifs et des passifs de l’institution est effectuée par une personne indépendante de toute autorité publique.

L’application de toute mesure en vertu des dispositions françaises d’application de la DRRB ou toute suggestion d’une telle application à l’égard du Groupe pourrait avoir un impact négatif important sur la capacité du Groupe à satisfaire ses obligations en vertu de tout instrument financier et, en conséquence, les détenteurs de titres pourraient perdre la totalité de leur investissement.

En outre, si la situation financière du Groupe se détériore, l’existence de l’Outil de renflouement interne, l’exercice de pouvoirs de dépréciation/conversion ou tout autre outil de résolution par l’autorité de résolution indépendamment d’une mesure de résolution ou en combinaison avec une mesure de résolution lorsqu’elle détermine que Société Générale ou son Groupe ne sera plus viable pourraient entraîner une baisse de la valeur des instruments financiers plus rapide qu’en l’absence de tels pouvoirs.

-

3.1Dispositif de gestion des risques

Le présent rapport Pilier 3, publié sous la responsabilité de la Direction générale du groupe Société Générale, présente, en application du règlement CRR, les informations quantitatives et qualitatives requises sur les fonds propres, la liquidité et la gestion des risques au sein de Société Générale, dans un souci de transparence vis-à-vis des différents acteurs du marché. Ces informations ont été établies conformément aux procédures de contrôle interne approuvées par le Conseil d’administration dans le cadre de la validation du Risk Appetite Framework (dispositif de gouvernance et de mise en œuvre de l’Appétit pour le risque) et du Risk Appetite Statement (Appétit pour le risque), et s’appuient entre autres sur la revue annuelle, par la Direction générale en Comité de coordination du contrôle interne Groupe (CCCIG) et par le Comité des Risques du Conseil d’administration, de la fonction Risques de Société Générale, notamment dans sa capacité à exercer son rôle de deuxième ligne de défense pour l’ensemble du Groupe.

-

3.2Appétit pour le risque

L’appétit pour le risque est défini comme le niveau de risque que le Groupe est prêt à assumer dans le cadre de la réalisation de ses objectifs stratégiques.

Ainsi, il s’inscrit dans une stratégie globale du Groupe qui se traduit par les objectifs suivants :

- ■un ratio CET 1 robuste à 13% en 2026 après mise en œuvre de Bâle IV ;

- ■une croissance annuelle des revenus attendue entre 0% et 2% en moyenne sur 2022-2026 ;

- ■une efficacité opérationnelle accrue avec un coefficient d’exploitation inférieur à 60% en 2026 et l’atteinte d’une rentabilité ROTE comprise entre 9% et 10% en 2026 ;

- ■le maintien d’une gestion des risques aux meilleurs standards avec un coût du risque compris entre 25 et 30 points de base sur 2024-2026 et un taux d’encours douteux compris entre 2,5% et 3% en 2026 ;

- ■le maintien d’un profil de liquidité robuste avec un ratio de liquidité court terme Liquidity Coverage Ratio (LCR) supérieur ou égal à 130% sur 2024-2026 et un ratio Net Stable Funding Ratio (NSFR) supérieur ou égal à 112% sur 2024-2026.

Un profil de solidité financière robuste

Le Groupe recherche une rentabilité durable, en s’appuyant sur un profil de solidité financière robuste, cohérent avec son modèle de banque diversifié :

- ■en ajustant son portefeuille d’activité sur des critère de performance, de synergies avec le Groupe et de risque extrême ;

- ■en visant le développement rentable et résilient des métiers ;

- ■en maintenant une notation permettant un coût d’accès à la ressource de financement compatible avec le développement des activités du Groupe et son positionnement concurrentiel ;

- ■en calibrant ses encadrements de capital (en cohérence avec les résultats du processus ICAAP Groupe) de manière à assurer :

- -la satisfaction des exigences réglementaires minimales sur le ratio CET1,

- -le respect du ratio de conglomérat financier qui prend en compte la solvabilité combinée des activités de banque et d’assurance du Groupe,

- -la couverture du « Besoin interne de capital » à un an par les fonds propres CET disponibles,

- -un niveau suffisant de protection des créanciers avec un programme d’émissions de dette notamment hybride cohérent avec les objectifs du Groupe en matière de notation ou de ratios réglementaires tel que le Tier 1, Total Capital, TLAC (Total Loss Absorbency Capacity) ainsi que le MREL (Minimum Required Eligible Liabilities) et le ratio de levier ;

- ■en s’assurant de la résilience de son passif, calibré en tenant compte de l’horizon de survie dans un scénario combiné de stress de liquidité (ILSI – Indicateur de Stress de Liquidité Interne), du respect des ratios réglementaires LCR (Liquidity Coverage Ratio) et NSFR (Net Stable Funding Ratio) et du niveau de dépendance aux financements de marché court terme et des besoins en devises des métiers du Groupe, notamment en dollars ;

- ■en maîtrisant son ratio de levier.

-

3.3Cadre général de l’appétit pour le risque

L’appétit pour le risque fait l’objet d’une fixation au niveau Groupe, d’une déclinaison opérationnelle dans les métiers et filiales, et d’un suivi dont les principes, décrits dans le dispositif de gouvernance et de mise en œuvre de l’appétit pour le risque (Risk Appetite Framework), sont résumés ci-dessous.

Gouvernance

Dans le cadre de la gouvernance de l’appétit pour le risque, le Groupe s’appuie sur l’organisation suivante :

- ■le Conseil d’administration :

- -approuve, chaque année, l’appétit pour le risque du Groupe (Group Risk Appetite Statement), ainsi que le dispositif de gouvernance et de mise en œuvre de l’appétit pour le risque (Group Risk Appetite Framework),

- -approuve en particulier les encadrements majeurs de l’appétit pour le risque du Groupe (indicateurs de compétence Conseil d’administration) validés au préalable par la Direction générale,

- -s’assure de la pertinence de l’appétit pour le risque au regard des objectifs stratégiques et financiers du Groupe et de sa vision des risques de l’environnement macroéconomique et financier,

- -examine trimestriellement les tableaux de bord sur le respect de l’appétit pour le risque qui lui sont présentés, et est informé des dépassements relatifs à l’appétit pour le risque et des plans d’actions de remédiation mis en œuvre,

- -fixe la rémunération des mandataires sociaux, arrête les principes de la politique de rémunération applicables dans le Groupe, notamment pour les personnes régulées dont les activités peuvent avoir une incidence significative sur le profil de risque du Groupe, et s’assure qu’ils sont en adéquation avec les objectifs de maîtrise des risques.

- Le Conseil d’administration s’appuie principalement sur le Comité des risques ;

- ■la Direction générale :

- -valide, sur proposition du Directeur des risques, avec une contribution du Directeur financier, le document synthétisant l’appétit pour le risque du Groupe (Risk Appetite Statement) et son dispositif de gouvernance et de mise en œuvre (Risk Appetite Framework),

- -examine trimestriellement les tableaux de bord sur le respect de l’appétit pour le risque qui lui sont présentés, et est informée des dépassements relatifs à l’appétit pour le risque et des plans d’actions de remédiation mis en œuvre,

- -s’assure de l’efficacité et de l’intégrité du dispositif de mise en œuvre de l’appétit pour le risque,

- -s’assure que l’appétit pour le risque pour les Business Units et les filiales/succursales éligibles du Groupe est formalisé et se traduit en encadrements cohérents avec l’appétit pour le risque du Groupe,

- -s’assure de la communication interne de l’appétit pour le risque et de sa transcription dans le Document d’enregistrement universel.

Dans le cadre de la gouvernance de l’appétit pour le risque, la Direction générale s’appuie sur plusieurs comités : le Comité exécutif Groupe (ExCO), le Comité des risques (CORISQ), le Comité financier (COFI), le Comité ALM (ALCO), le Comité de conformité (COMCO), le Comité des Engagements Responsables (CORESP), le Comité des Provisions Groupe (COPRO), le Comité des Grands Risques (CGR), et le Conseil d’administration de Sogécap et son Comité ALM et de Gestion des risques ainsi que le Comité de Coordination du Contrôle Interne Groupe (CCCIG), que la Direction générale préside.

Par ailleurs, la Direction des risques a pour mission principale l’élaboration du document formalisant de manière synthétique l’appétit pour le risque du Groupe, ainsi que la mise en place d’un dispositif de maîtrise, de suivi et de contrôle des risques.

- ■le Conseil d’administration :

-

3.4Organisation de la gestion des risques

Le groupe Société Générale accorde une importance particulière à la mise en œuvre d’une organisation robuste et efficiente pour maîtriser ses risques, dans tous les métiers, marchés et régions où il opère, ainsi qu’à l’équilibre entre une sensibilisation forte aux risques et la promotion de l’innovation. Cette gestion des risques, pilotée au plus haut niveau, s’effectue dans le respect de normes applicables, notamment de l’arrêté du 3 novembre 2014 révisé par l’arrêté du 25 février 2021 relatif au contrôle interne des entreprises du secteur de la banque, des services de paiement et des services d’investissement soumis au contrôle de l’Autorité de Contrôle Prudentiel et de Résolution et de la réglementation européenne Bâle 3 finalisée (CRR/CRD). (Voir « Gouvernement d'entreprise-Rôle du Président du Conseil d'Administration ).

Gouvernance de la gestion des risques

La gouvernance de la maîtrise des risques est assurée au travers de deux instances principales au plus haut niveau du Groupe : le Conseil d’administration et la Direction générale.

La Direction générale informe régulièrement le Conseil d’administration (plus souvent si les circonstances l’exigent) des événements significatifs relatifs à la vie du Groupe.

Au sein du Conseil d’administration, le Comité des risques conseille le Conseil d’administration sur la stratégie globale et l’appétence en matière de risques de toute nature, tant actuels que futurs, et l’assiste lorsque celui-ci contrôle la mise en œuvre de cette stratégie.

Le Comité d’audit et de contrôle interne du Conseil d’administration s’assure du bon fonctionnement des dispositifs de contrôle des risques.

Présidé par la Direction générale, le Comité exécutif de la Banque, en termes de gestion des risques, est chargé de veiller à ce que le Groupe dispose d’un cadre de gestion des risques efficace et de superviser et contrôler ce cadre. Cette responsabilité sera en grande partie assumée par le biais de la participation du Comité exécutif au Comité des risques du Groupe. En outre, le Comité exécutif doit :

- ■sur une base annuelle, examiner et valider la Déclaration d’appétit pour le risque du Groupe, avant de la soumettre au Conseil d’administration de Société Générale ;

- ■sur une base annuelle, examiner et valider le Cadre d’appétit pour le risque du Groupe, avant de le soumettre au Conseil d’administration de Société Générale ;

- ■veiller à ce que le Groupe dispose d’une séparation efficace des tâches entre la première, la deuxième et la troisième ligne de défense ;

- ■sur une base annuelle, examiner, challenger et prendre acte du rapport du Directeur des risques concernant le contrôle des risques et le processus d’auto-évaluation, ainsi que l’évaluation des risques liés aux technologies de l’information et à la cybersécurité du Groupe ;

- ■sur une base mensuelle, examiner challenger le rapport sur les risques établi par le Directeur des risques dans lequel figurent : a) une évaluation des risques significatifs et émergents, des défaillances en matière de risques, de la gestion et de l’atténuation des risques au sein du Groupe et pour tous les types de risques identifiés ; b) des données quantitatives sur l’exposition aux risques et leur utilisation pour permettre au Comité exécutif de contrôler régulièrement le respect de l’appétit pour le risque, de la tolérance au risque et de la capacité de risque du Groupe ; et c) un résumé des réunions trimestrielles du Comité des risques de l’entreprise au niveau des Piliers ;

- ■examiner et challenger les analyses post mortem importantes qui lui sont présentées par le Département des risques opérationnels et qui constituent les sujets post mortem importants au sein du Groupe.

Présidés par la Direction générale, les comités qui assurent le pilotage central du contrôle interne et des risques sont :

-

■

le Comité des Risques du Groupe (CORISQ Groupe), présidé par le Directeur général, a une autorité sur l’ensemble du Groupe et a pour objectif :

- -de valider les principaux dispositifs transverses de gestion du risque notamment la taxonomie des risques du Groupe, l’identification des risques, le cadre de gestion des risques et le dispositif de stress testing,

- -de valider, avant proposition au Conseil d’administration le cadre de l’Appétit pour le risque (RAF),

- -de valider l’Inventaire des risques,

- -pour les risques de crédit, de contreparties, de marché, opérationnels, de modèles et les facteurs de risque ESG(8) et Pays :

- •d’assurer la validation annuelle (avant revue par l’ExCo Groupe et avant validation finale par le Conseil d’administration) de l’Appétit pour le risque (RAS) du Groupe sur ces catégories,

- •de définir ou valider les grandes orientations du Groupe en matière de politique de risques dans le cadre de l’appétit pour le risque préalablement validé par le Conseil d’administration,

- •de suivre le respect de l’appétit pour le risque du Groupe et les sujets matériels de l’Appétit au risque des Piliers/Business Units lui remontant,

- •d’assurer une vue holistique de l’ensemble de ces risques au travers du reporting mensuel des risques.

- La validation de l’Appétit au risque (RAS) Groupe, avant proposition au Conseil d’administration pour approbation, est de la responsabilité de l’Exco Groupe.

- Parallèlement au Comité des risques, le Comité des grands risques (CGR) constitue une instance ad hoc qui valide la stratégie commerciale et l’appétit au risque à l’égard des grands groupes clients (Corporates, Compagnies d’assurance et Asset managers). Le comité est décisionnel et a autorité sur l’ensemble du Groupe ;

- ■le Comité financier Groupe (COFI)

- Le COFI est responsable de la stratégie financière du groupe Société Générale et de son pilotage financier stratégique. À ce titre, le COFI supervise sur l’ensemble du Groupe les éléments clés de :

- ( i ) la gestion des objectifs financiers stratégiques du Groupe tels que définis dans le cadre de l’Appétit pour le risque du groupe Société Générale : notation, profitabilité, capital, liquidité, bilan,

- ( ii )l’ICAAP et ILAAP, y compris leur validation avant soumission pour approbation au Conseil d’administration,

- ( iii )la stratégie et le plan de financement,

- ( iv )le suivi de la notation de Société Générale par les agences de crédit,

- ( v )les plans de rétablissement et de résolution,

- ( vi )le suivi de la capacité fiscale du groupe Société Générale,

- ( vii )la politique et les propositions de distribution,

- ( viii )la gestion financière de la Gestion propre et la refacturation interne du Groupe.

- La gestion opérationnelle des risques structurels dans les limites de l’Appétit Pour le Risque du Groupe est du ressort du Comité de gestion des actifs et passifs (ou « ALCO », Assets et Liabilities Management Committee).

- L’objectif du COFI est de définir et faire appliquer les pratiques de gestion propres à Société Générale tout en respectant l’ensemble des réglementations applicables et en garantissant le respect des normes de contrôle des risques les plus rigoureuses.

- L’autorité du COFI s’exerce au niveau Groupe, à l’exclusion des activités d’assurance. Le COFI est néanmoins compétent pour la gestion des ressources rares du conglomérat financier (qui regroupe les activités de banque et d’assurance). Le COFI exerce son autorité tant dans des circonstances normales que de stress, sous réserves des dispositions des plans de gestion de crise de liquidité et de rétablissement.

- Certains sujets sont du ressort exclusif du COFI qui en est seul décisionnaire, tandis que d’autres sont revus par le COFI avant soumission au Conseil d’administration (ex. documents ILAAP et ICAAP).

- Le COFI est présidé par le Directeur général ou son délégué selon les règles de délégation en vigueur à la Direction générale ;

- ■le Comité de gestion des actifs et passifs (ALCO)

- L’ALCO est responsable de la gestion des risques structurels du groupe Société Générale dans le cadre de l’Appétit pour le risque du Groupe. Les risques structurels comprennent :

- ( i )le risque de taux d’intérêt et le risque de change dans le portefeuille bancaire (banking book),

- ( ii )les risques structurels du Groupe,

- ( iii )les risques de liquidité sur l’ensemble des portefeuilles bancaire et de négociation (banking & trading books).

- L’ALCO exerce son autorité sur l’ensemble du Groupe tant dans des circonstances normales que de stress, sous réserve des dispositions des plans de gestion de crise de liquidité et de rétablissement.

- L’objectif de l’ALCO est de définir et faire appliquer les pratiques de gestion propres à Société Générale tout en respectant l’ensemble des réglementations applicables et en garantissant le respect des normes de contrôle des risques les plus rigoureuses.

- Certains sujets sont du ressort exclusif de l’ALCO qui en est seul décisionnaire, tandis que d’autres sont revus par l’ALCO avant soumission au Conseil d’administration.

- L’ALCO est présidé par le Directeur général ou son délégué selon les règles de délégation en vigueur à la Direction générale ;

- ■le Comité de la Conformité Groupe (COMCO), examine les risques de non-conformité, les principaux enjeux, définit les principes de conformité du Groupe et assure le suivi annuel de la qualité du système de gestion des risques Sanctions & Embargos. Il assure :

- ( i )l’examen des principaux incidents de conformité de la période,

- ( ii )l’examen des informations clés liées aux relations avec les superviseurs,

- ( iii )le suivi des remédiations potentielles en cours,

- ( iv )l’examen/ la revue des indicateurs de conformité pour chaque risque de non-conformité, y compris un focus semestriel sur la sécurité financière avant la présentation au Conseil d’administration,

- ( v )la validation des critères d’appétit au risque de conformité et examen trimestriel des indicateurs de RAS,

- ( vi )l’examen des contrôles permanents (CN1 et CN2) et périodiques (IGAD) et principaux points d’attention ou besoins d’action,

- ( vii )le suivi du déploiement des politiques et procédures Groupe,

- ( viii )la revue de la feuille de route annuelle des formations obligatoires Groupe et validation de nouveaux modules destinés à l’ensemble des collaborateurs,

- ( ix )la revue des documents présentés au CACI/CR et au Conseil d’administration non revus préalablement par DGLE,

- ( x )la validation ad hoc sur les sujets de conformité Groupe.

- Le COMCO est présidé par le Directeur général ;

- ■le Comité des systèmes d’information Groupe (COSI)

- Le Comité des Systèmes d’Information Groupe est responsable de la stratégie des systèmes d’information (« SI ») du groupe Société Générale et du pilotage des objectifs stratégiques SI du groupe Société Générale. À travers ce mandat, le COSI supervise tous les aspects clés des activités du groupe Société Générale sur les domaines suivants :

- ( i )valide les grands objectifs de la filière SI,

- ( ii )pilote les investissements (Change The Bank) et les frais de gestion (Run The Bank), valide les projets majeurs ou stratégiques des systèmes d’information du Groupe, et assure leur cohérence et leur alignement avec les Plans Stratégiques de Transformation (TSP) BU/SU,

- ( iii )supervise la filière SI sur ses piliers (pilotage financier IT, stratégie et architecture IT, Portefeuille de projets et CTB, Digital et « Data Assets & Capabilities », Resource Management "(HR & sourcing") et modèle opérationnel, Opérations, Qualité de service et obsolescence, Cybersécurité et Résilience, Green SI, Gestion des risques IT) et les KPI associés (trajectoire financière, validation des ajustements et arbitrages budgétaires, mutualisation des actifs, allocation CTB, risques des grands projets, revue des points post-mortem clés sur les incidents, déploiement des normes et standards),

- ( iv )définit les priorités de la filière SI et arbitre si nécessaire entre les priorités locales et globales.

- Le comité valide les éléments qui seront présentés au Conseil d’administration concernant les stratégies, les risques, les incidents, la situation de la production et des projets informatiques ;

- ■le Comité de Coordination du Contrôle Interne Groupe (CCCIG), présidé par le Directeur général ou en son absence par un Directeur général délégué, a pour raison d’être d’assurer la cohérence et l’efficacité du contrôle interne du Groupe, en réponse notamment à l’obligation posée par l’art.icle 16 de l’arrêté du 3 novembre 2014 modifié. Le comité se réunit environ 20 fois par an pour traiter les sujets transverses ainsi que la revue annuelle de chaque Business Unit/Service Unit ;

- ■le Comité des Engagements Responsables (CORESP), présidé par le Directeur général délégué en charge de la supervision de la politique Environnementale Sociale et Gouvernance (ESG), traite tout sujet relevant de la responsabilité du Groupe en matière Environnementale et Sociale, ou tout autre sujet ayant un impact sur la responsabilité ou la réputation du Groupe et non déjà couvert par un comité de la Direction générale existant. Le comité est décisionnel et a autorité sur l’ensemble du Groupe ;

- ■le Comité de Provisions Groupe (COPRO), présidé par le Directeur général, se réunit à fréquence trimestrielle et a pour objectif de présenter et valider la charge nette du risque du Groupe (provisions pour risque de crédit) qui sera comptabilisée pour le trimestre concerné.

-

4.1Cadre d’exercice

Le contrôle interne s’inscrit dans le cadre réglementaire strict imposé aux établissements bancaires.

En France, les conditions d’exercice du contrôle interne des établissements bancaires découlent de l’Arrêté du 3 novembre 2014 modifié par l’arrêté du 25 février 2021. Ce texte, qui régit les établissements de crédit et les entreprises d’investissement, définit la notion de contrôle interne et spécifie un certain nombre d’obligations relatives à la mesure et à l’encadrement des différents risques des activités des entreprises concernées, ainsi que les procédures par lesquelles l’organe de surveillance doit évaluer les conditions d’exercice du contrôle interne.

Le Comité de Bâle a défini les quatre principes – Indépendance, Universalité, Impartialité, Adéquation des moyens aux missions – qui doivent prévaloir dans l’exercice du contrôle interne des établissements de crédit.

Le Conseil d’administration veille à ce que le groupe Société Générale ait un dispositif de gouvernance solide et une organisation claire avec :

- ■un partage des responsabilités bien défini, transparent et cohérent ;

- ■des procédures efficaces de détection, de gestion, de suivi et de déclaration des risques auxquels le Groupe pourrait être exposé.

Pour mettre en œuvre ce dispositif, il donne mandat à la Direction générale du Groupe qui a en charge de décliner les orientations stratégiques du Groupe.

Le Comité d’audit et de contrôle interne est un comité du Conseil d’administration plus particulièrement en charge de préparer les décisions du Conseil d’administration en matière de supervision du contrôle interne.

À ce titre, il reçoit les Reportings de la Direction générale et de la Direction des risques sur le contrôle interne du Groupe. Il suit la mise en œuvre des plans de remédiation, lorsqu’il estime que le niveau de risque est justifié.

Toutes les activités du groupe Société Générale sont encadrées par des règles et procédures regroupées en un ensemble documentaire appelé la « Documentation normative », regroupé au sein du Code Société Générale qui :

- ■énonce les règles d’action et de comportement s’appliquant aux collaborateurs du Groupe ;

- ■définit l’organisation des métiers et le partage des rôles et responsabilités ;

- ■décrit les règles de gestion et de fonctionnement interne propres à chaque métier et chaque activité.

- ■définissent la gouvernance du groupe Société Générale, l’organisation et les missions de ses Business Units et Services Units, ainsi que les principes de fonctionnement des dispositifs et processus transverses (Codes de conduite, chartes…) ;

- ■posent le cadre de fonctionnement d’une activité, les principes et les règles de gestion applicables aux produits et services rendus à la clientèle et définissent les procédures internes.

Le Code Société Générale a force de loi interne. Il relève de la responsabilité du Secrétaire général du Groupe.

S’ajoutent au Code Société Générale les procédures opérationnelles propres à chacune des activités du Groupe. Les règles et procédures en vigueur sont conçues de façon à respecter les règles de base du contrôle interne telles que :

- ■la séparation des fonctions ;

- ■l’enregistrement immédiat et irrévocable de toute transaction ;

- ■le rapprochement entre informations de provenances différentes.

Par nature multiples et évolutifs, les risques sont présents dans l’ensemble des processus de l’entreprise. À cet égard, les dispositifs de maîtrise des risques et de contrôle jouent un rôle clé dans la capacité de la Banque à atteindre ses objectifs.

Le dispositif de contrôle interne se caractérise par l’ensemble des moyens qui permettent de s’assurer que les opérations réalisées, l’organisation et les procédures mises en place sont conformes :

- ■aux dispositions légales et réglementaires ;

- ■aux usages professionnels et déontologiques ;

- ■aux règles internes et aux orientations définies par l’organe de Direction de l’entreprise dans sa fonction exécutive.

- ■prévenir les dysfonctionnements ;

- ■mesurer les risques encourus, et exercer un contrôle suffisant pour assurer leur maîtrise ;

- ■s’assurer de l’adéquation et du bon fonctionnement des processus internes, notamment ceux concourant à la sauvegarde des actifs ;

- ■déceler les irrégularités ;

- ■garantir la fiabilité, l’intégrité et la disponibilité des informations financières et de gestion ;

- ■vérifier la qualité des systèmes d’information et de communication.

- ■l’exhaustivité du périmètre des contrôles, qui concernent tous les types de risques et s’appliquent à toutes les entités du Groupe ;

- ■la responsabilité individuelle de chaque collaborateur et de chaque manager dans la maîtrise des risques qu’il prend ou supervise, et le contrôle des opérations qu’il traite ou qui sont placées sous sa responsabilité ;

- ■la responsabilité des fonctions, au titre de leur expertise et de leur indépendance, dans la définition de contrôles normatifs et, pour trois d’entre elles, l’exercice d’un contrôle permanent de niveau 2 ;

- ■la proportionnalité des contrôles à l’ampleur des risques encourus ;

- ■l’indépendance du contrôle périodique.

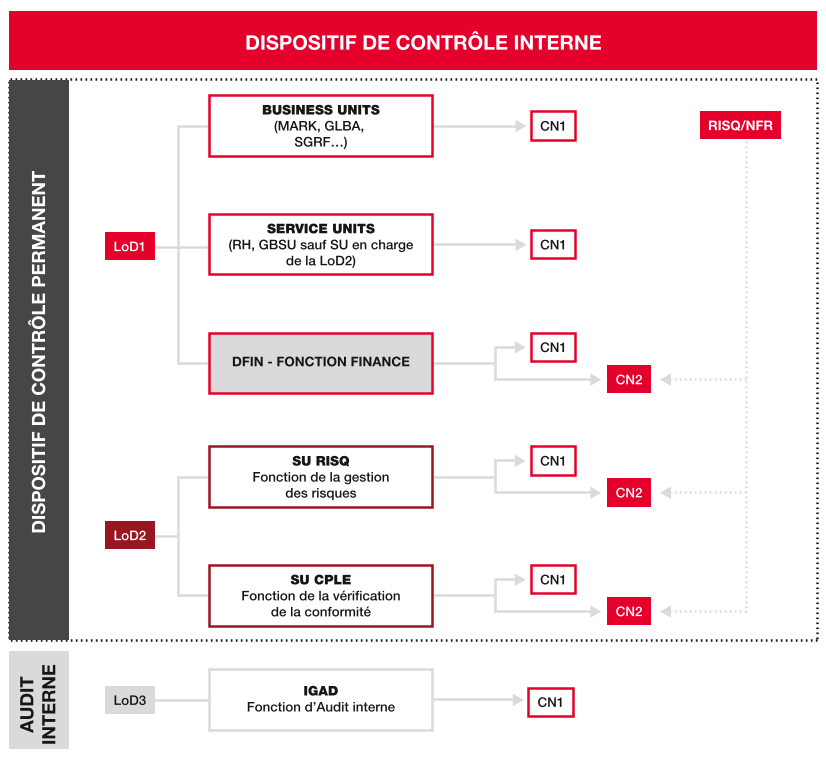

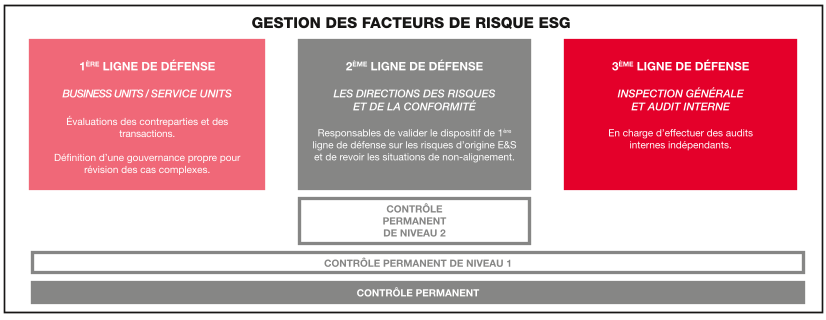

Le dispositif de contrôle interne repose sur le modèle des « trois lignes de défense », en accord avec les textes du Comité de Bâle et de l’Autorité Bancaire Européenne :

- ■la première ligne de défense est composée de l’ensemble des collaborateurs et du management opérationnel du Groupe, dans les Business Units et les Services Units pour leurs opérations propres.

- Le management opérationnel est responsable des risques, prend en charge leur prévention et leur gestion – entre autres, par la mise en place de moyens de contrôle permanent de niveau 1, ainsi que la mise en place des actions correctives ou palliatives en réponse aux éventuelles déficiences constatées par les contrôles et/ou dans le cadre du pilotage des processus ;

- ■la deuxième ligne de défense est assurée par les fonctions risques et conformité.

- Dans le dispositif de contrôle interne, il incombe à ces fonctions de vérifier de façon permanente que la sécurité et la maîtrise des risques des opérations sont assurées, sous la responsabilité du management opérationnel, par la mise en œuvre effective des normes édictées, des procédures définies, des méthodes et des contrôles demandés.

- Ces fonctions fournissent ainsi l’expertise nécessaire pour définir sur leurs domaines respectifs les contrôles et les autres moyens de maîtrise des risques à mettre en œuvre par la première ligne de défense, et veiller à leur bon fonctionnement ; assurer une mission de contrôle permanent de niveau 2 sur l’ensemble des risques du Groupe, en s’appuyant notamment sur les contrôles qu’elles ont définis, ainsi que ceux définis, le cas échéant, par d’autres fonctions d’expertise (par ex., achats, juridique, fiscal, ressources humaines, sécurité des systèmes d’information, etc.), ainsi que par les métiers ;

- ■la troisième ligne de défense est assurée par la SU IGAD, qui comprend l’Audit interne et l’Inspection générale. Elle assure une mission de contrôle périodique strictement indépendant des métiers comme du contrôle permanent ;

- ■une coordination du contrôle interne, rattachée au Directeur des risques du Groupe, assurée au niveau du Groupe et relayée dans chacun des pôles et Directions centrales.

La cohérence et l’efficacité de l’ensemble du dispositif de contrôle interne sont pilotées par le Directeur général.