DEU 2022

-

MESSAGE DU PRÉSIDENT ET DU DIRECTEUR GÉNÉRAL

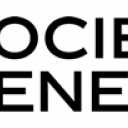

L’année 2022 a marqué une étape décisive dans la transformation et le développement du groupe Société Générale. Le Groupe a su délivrer des performances sousjacentes record tout en s’adaptant rapidement et efficacement à un environnement incertain et complexe. Nous avons également réalisé plusieurs avancées stratégiques majeures créatrices de valeur pour l’avenir du Groupe.

Excellente performance de nos métiers

Les métiers du Groupe ont démontré une nouvelle fois en 2022 leur capacité à dégager de très bonnes performances commerciales dans un contexte exigeant. Nos revenus sont en forte croissance et atteignent un niveau historique de plus de 28 milliards d’euros, grâce à des performances record dans nos activités de financement & conseil, de marché et notre filiale ALD, une forte croissance en banque privée et banque de détail à l’international, et une performance solide dans nos activités de banque de détail en France.

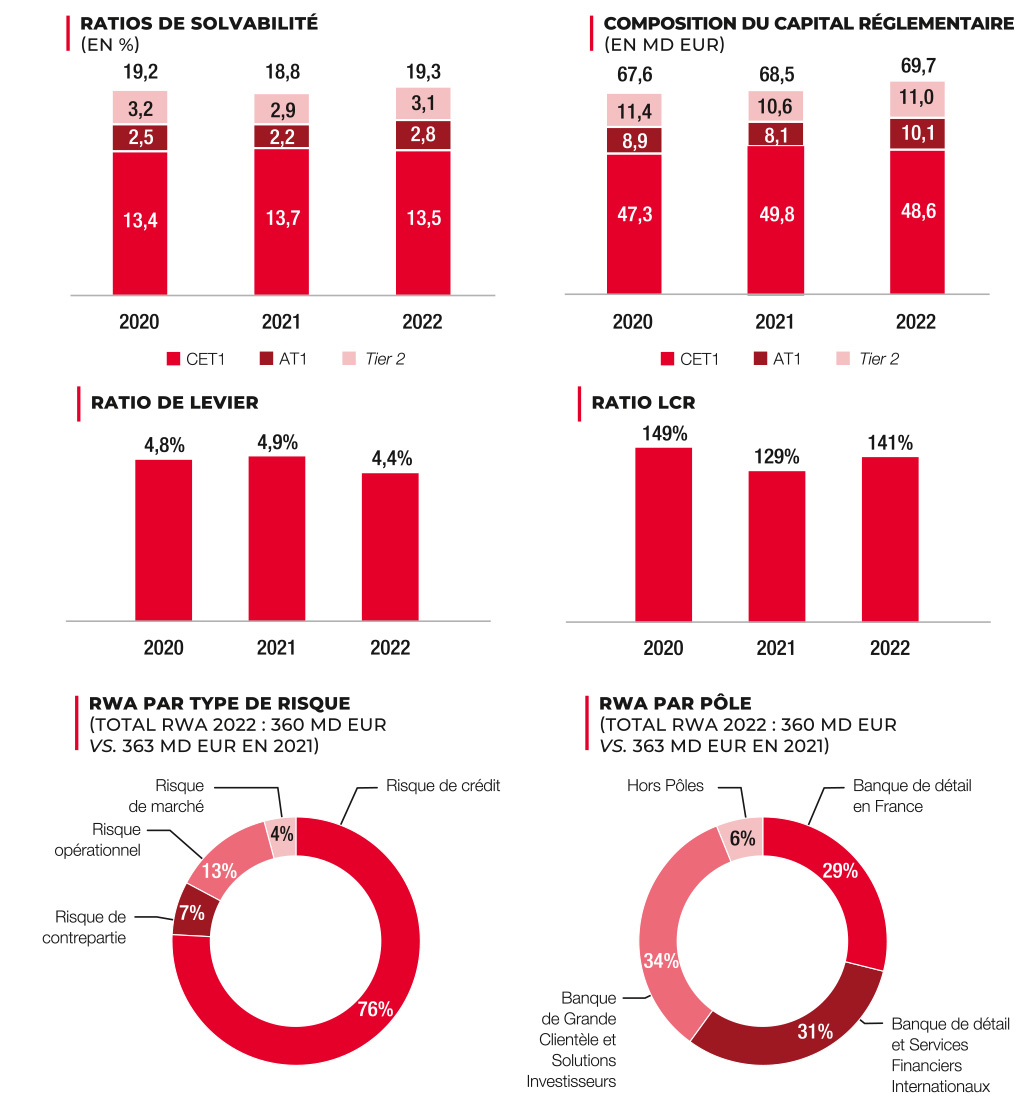

La dynamique commerciale s’est accompagnée d’une forte amélioration du coefficient d’exploitation grâce à une bonne maîtrise de nos coûts et de nos risques, permettant de réaliser un résultat net sous-jacent record. Confrontés en début d’année au déclenchement de la guerre en Ukraine, nous avons su gérer notre sortie de Russie en cédant nos activités dans ce pays sans impact significatif en capital. Nous avons globalement conforté notre niveau de capital CET1 à 13,5%, largement au-dessus de l’exigence réglementaire.

Des avancées stratégiques majeures

L’année 2022 a vu également le déploiement de grands projets stratégiques, porteurs d’ambitions fortes pour l’avenir du Groupe.

Nous avons assuré une parfaite exécution des initiatives stratégiques en cours, en ligne avec nos engagements. La fusion juridique des réseaux Société Générale et Crédit du Nord, effective au 1er janvier 2023, marque à la fois l’aboutissement d’un long processus de mobilisation collective et le nouvel élan que nous donnons à notre Banque de détail en France, à travers la nouvelle marque SG. Bâtie sur un nouveau modèle relationnel, SG sera pour ses 10 millions de clients une banque plus proche et accessible, présente au coeur des régions françaises, une banque d’expertise et une banque responsable. Pour sa part, Boursorama a nettement conforté sa position de leader de la banque en ligne en France en accueillant un nombre record de nouveaux clients : 1,4 million dans l’année, soit 4,7 millions au total à fin 2022. Nous avons par ailleurs poursuivi avec succès notre feuille de route stratégique dans la Banque de Grande Clientèle et Solutions Investisseurs ainsi que nos développements dans la Banque de détail à l’international, en Europe et en Afrique, et dans la bancassurance, tout en nous appuyant sur les avancées continues de notre transformation digitale au service de nos clients et de l’amélioration de notre efficacité opérationnelle.

Nous avons également lancé cette année de nouveaux projets de développement très ambitieux, dans la mobilité avec le projet d’acquisition de LeasePlan par ALD, et dans le métier de la recherche et la distribution actions avec le projet de création de la joint-venture Bernstein, qui vont nous permettre de nous positionner parmi les leaders mondiaux dans ces domaines.

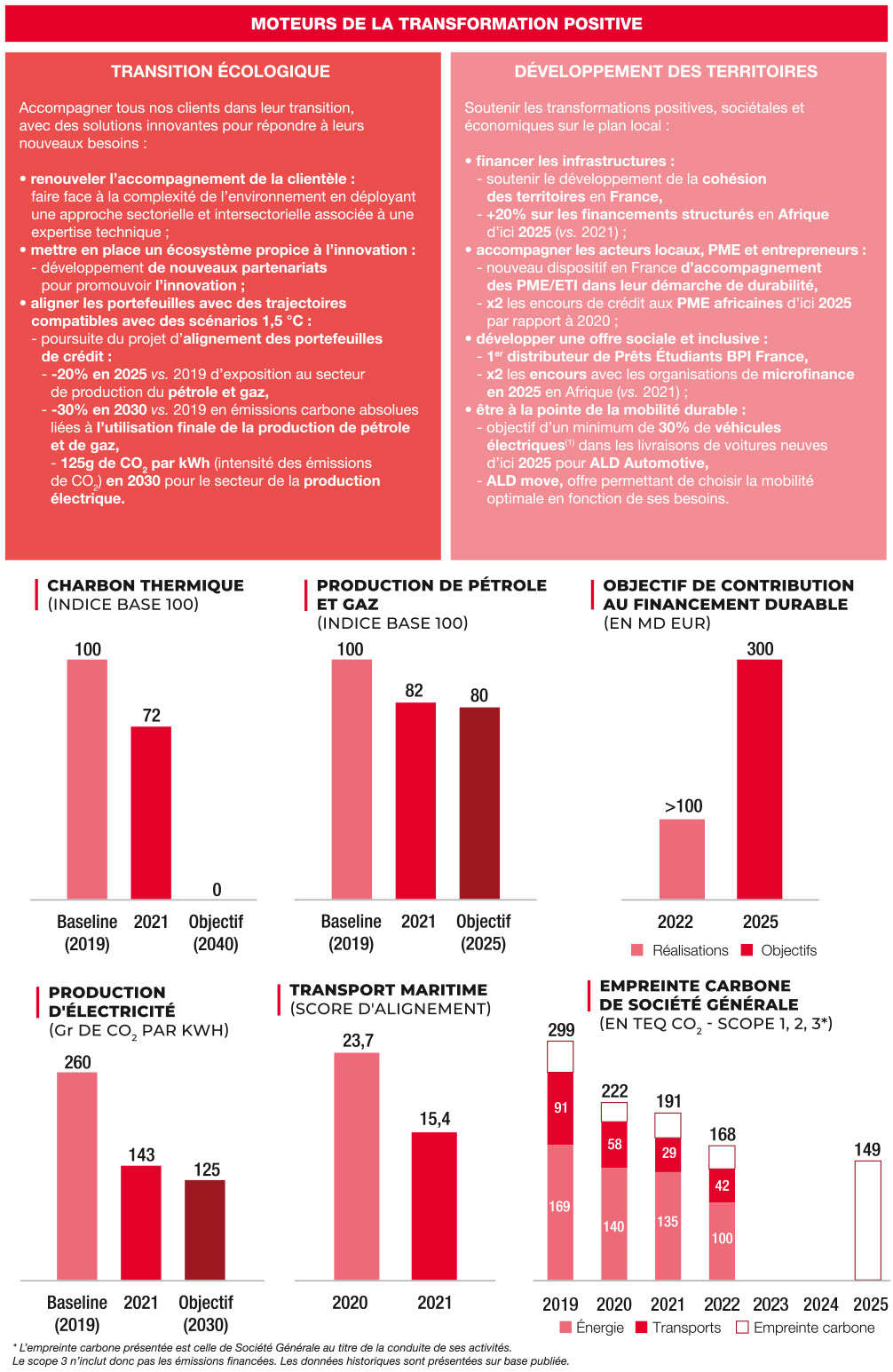

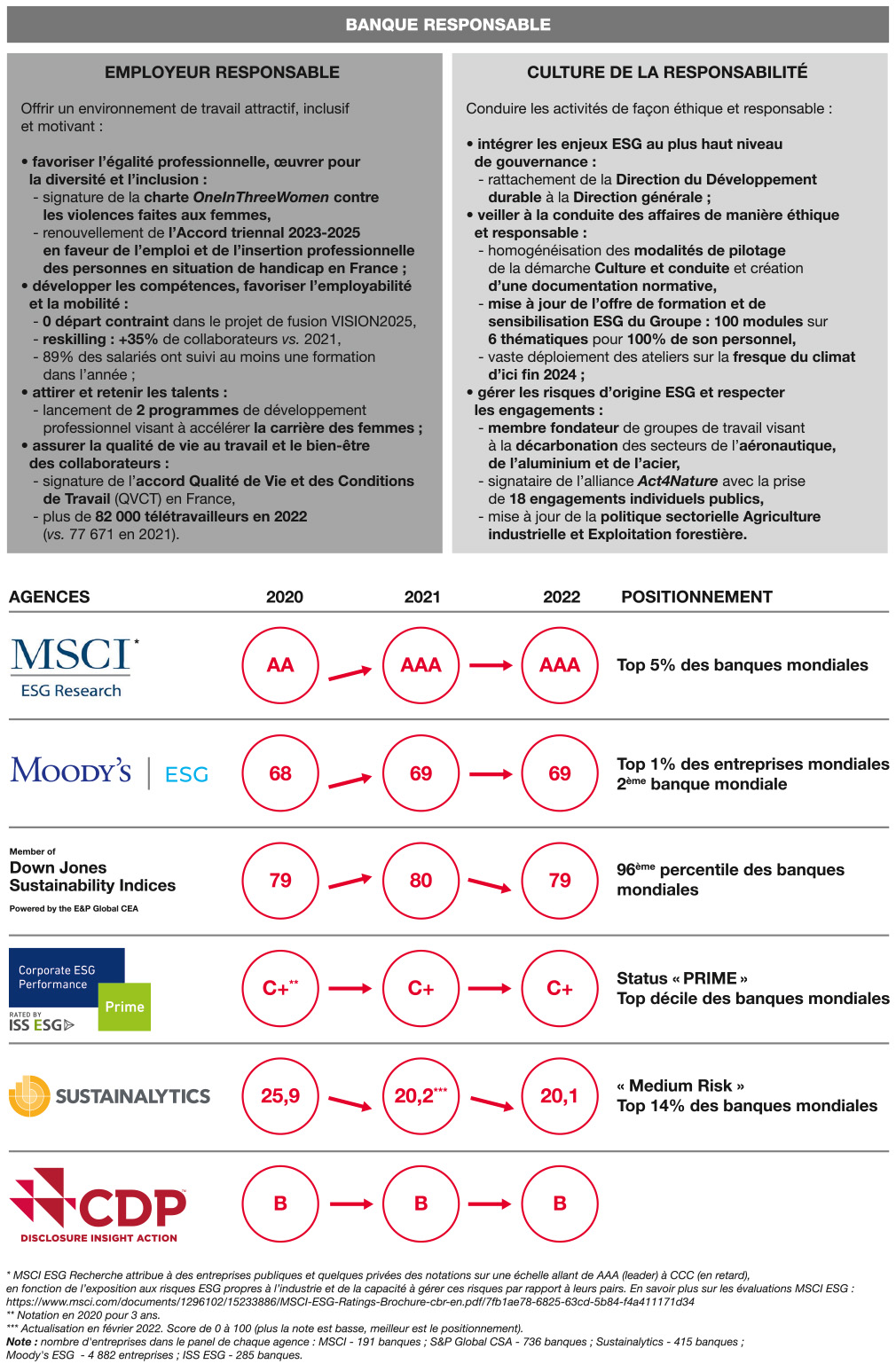

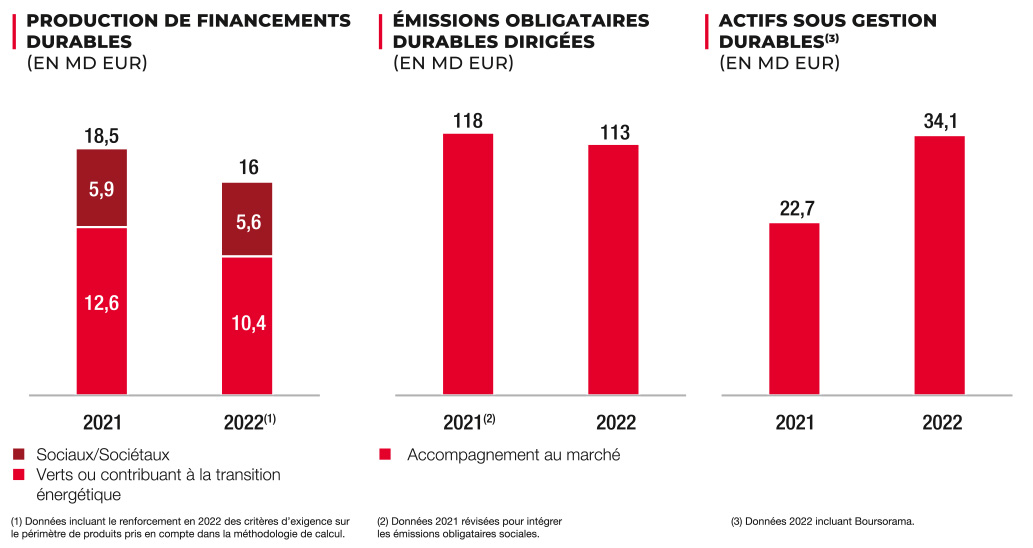

Nouvelle ambition RSE

Notre Groupe place également la Responsabilité Sociétale d’Entreprise au coeur de sa feuille de route stratégique. En s’appuyant sur les avancées concrètes déjà réalisées ces dernières années, nous avons défini en 2022 notre nouvelle ambition RSE avec la volonté d’accélérer la décarbonation de nos portefeuilles d’activités, en priorité dans le secteur de l’énergie, d’agir pour la biodiversité et le développement des territoires. Notre objectif est d’intégrer les enjeux RSE au coeur des stratégies de nos métiers et du pilotage de la Banque, et de déployer des parcours de formation RSE pour tous les collaborateurs du Groupe afin de leur permettre d’accompagner proactivement nos clients dans une transition écologique et sociale responsable. Nous nous sommes fixé un objectif de contribuer à hauteur de 300 milliards d’euros en matière de financements durables entre 2022 et 2025 ; à fin 2022, nous avons déjà dépassé les 100 milliards d’euros. Nous agissons également en ligne avec notre engagement d’employeur responsable, en mettant notamment en oeuvre nos initiatives en matière de diversité et d’inclusion. De nombreux prix et classements extra-financiers témoignent de la démarche volontariste de progrès du Groupe sur les différentes dimensions de notre ambition RSE, nous plaçant dans le peloton de tête mondial des banques.

2023, année de transition

Après avoir, tout au long des dernières années, simplifié notre modèle d’affaires, engagé de profondes transformations et investi dans les métiers à croissance rentable, nous poursuivons l’exécution de notre feuille de route avec discipline.

2023 verra la concrétisation effective de la plupart de nos grands projets stratégiques et sera également une année de transition managériale à la tête du Groupe. Lors de l’Assemblée générale du 23 mai 2023, nous proposerons en effet à nos actionnaires d’élire comme administrateur Slawomir Krupa, qui sera amené ensuite à être nommé Directeur général. Cette transition a été préparée avec soin, sous l’égide du Conseil d’administration et de son Comité des nominations et du gouvernement d’entreprise. Slawomir Krupa, fort de son remarquable parcours international au sein du Groupe, a toutes les compétences pour conduire Société Générale avec détermination et succès vers les prochaines étapes de son développement.

Du point de vue des perspectives financières, l’année 2023 sera également une année de transition, avec des revenus attendus en baisse sur les activités de banque de détail en France compte tenu des spécificités du marché français face à la hausse brutale des taux d’intérêt. C’est aussi la dernière année de contribution à la constitution du fonds de résolution unique européen qui a lourdement pesé sur nos comptes ces dernières années. Forts de la dynamique commerciale de nos métiers et de la solidité de notre bilan, nous sommes confiants dans nos perspectives 2024-2025 et la capacité du Groupe à recueillir les fruits des initiatives en cours et nous confirmons les objectifs financiers fixés pour 2025.

Dans un environnement qui reste très incertain, et face aux multiples défis structurels de nos sociétés, le Groupe est attentif à ses différentes parties prenantes et résolument engagé à mettre sa raison d’être en action pour construire ensemble, avec nos clients, un avenir meilleur et durable.

Le Groupe est attentif à ses différentes parties prenantes et résolument engagé à mettre sa raison d’être en action pour construire ensemble, avec nos clients, un avenir meilleur et durable.

-

1 CHIFFRES CLÉS ET PRÉSENTATION DE SOCIÉTÉ GÉNÉRALE

1.1 HISTORIQUE

Le 4 mai 1864, Napoléon III signe le décret donnant naissance à Société Générale. Fondée par un groupe d’industriels et de financiers portés par des idéaux de progrès, la Banque nourrit l’ambition de « favoriser le développement du commerce et de l’industrie en France ».

Dès ses premières années d’existence, Société Générale se place au service de la modernisation de l’économie et prend les contours d’une banque diversifiée, à la pointe de l’innovation en matière de financement. Son réseau d’agences connaît un développement rapide sur l’ensemble du territoire national, passant de 46 à 1 500 guichets entre 1870 et 1940. Pendant l’entre-deux-guerres, la Banque devient le premier établissement de crédit français en termes de dépôts.

Dans le même temps, Société Générale acquiert une dimension internationale en contribuant au financement d’infrastructures indispensables au développement économique de plusieurs pays d’Amérique latine, d’Europe et d’Afrique du Nord. Cette expansion s’accompagne de l’implantation d’un Réseau de Détail à l’étranger. Dès 1871, la Banque ouvre une succursale à Londres. À la veille de la Première Guerre mondiale, elle est déjà présente dans 14 pays, soit directement, soit par le biais de ses filiales. Ce dispositif est ensuite complété par l’ouverture de guichets à New York, Buenos Aires, Abidjan, Dakar, ou par la prise de participations dans le capital d’établissements financiers en Europe centrale.

Nationalisée par la loi du 2 décembre 1945, la Banque joue un rôle actif dans le financement de la reconstruction du territoire français. Durant la période des Trente Glorieuses, Société Générale connaît une forte croissance et contribue à la diffusion des techniques bancaires en lançant des produits innovants qu’elle met au service des entreprises, comme les crédits à moyen terme mobilisables ou le crédit-bail où elle occupe une position de premier plan.

À la faveur des réformes bancaires consécutives aux lois Debré de 1966-1967, Société Générale démontre sa capacité à s’adapter à son nouvel environnement. Tout en continuant à soutenir ses entreprises partenaires, le Groupe n’hésite pas à orienter son activité vers une clientèle de particuliers. Il accompagne ainsi l’essor de la société de consommation en diversifiant ses offres de crédit et d’épargne auprès des ménages.

En juin 1987, le Groupe est privatisé. Son capital est introduit en Bourse avec succès et s’ouvre aux salariés. Le Groupe développe une stratégie de banque universelle notamment au travers de sa Banque de Financement et d’Investissement pour accompagner le développement à l’international de ses clients. En France, il étoffe ses réseaux en créant Fimatex (1995), devenu Boursorama, aujourd’hui leader de la banque en ligne, et en acquérant le Crédit du Nord (1997). À l’étranger, il s’implante notamment en Europe centrale et orientale (Komerčni Banka en République tchèque, BRD en Roumanie) et consolide son axe de développement en Afrique (Maroc, Côte d’Ivoire, Sénégal, Cameroun, etc.). S’appuyant sur le professionnalisme de ses équipes et la relation de confiance qu’elle a bâtie avec ses clients, la Banque poursuit une dynamique de transformation en adoptant une stratégie de croissance durable, portée par ses valeurs d’esprit d’équipe et d’innovation, de responsabilité et d’engagement.

En janvier 2023, le Groupe a lancé sa nouvelle Banque de détail en France, SG, à la suite du rapprochement de ses deux réseaux de Banque de détail en France, Société Générale et Groupe Crédit du Nord, afin de pouvoir offrir à ses clients plus de proximité, de réactivité, d’expertise et de responsabilité.

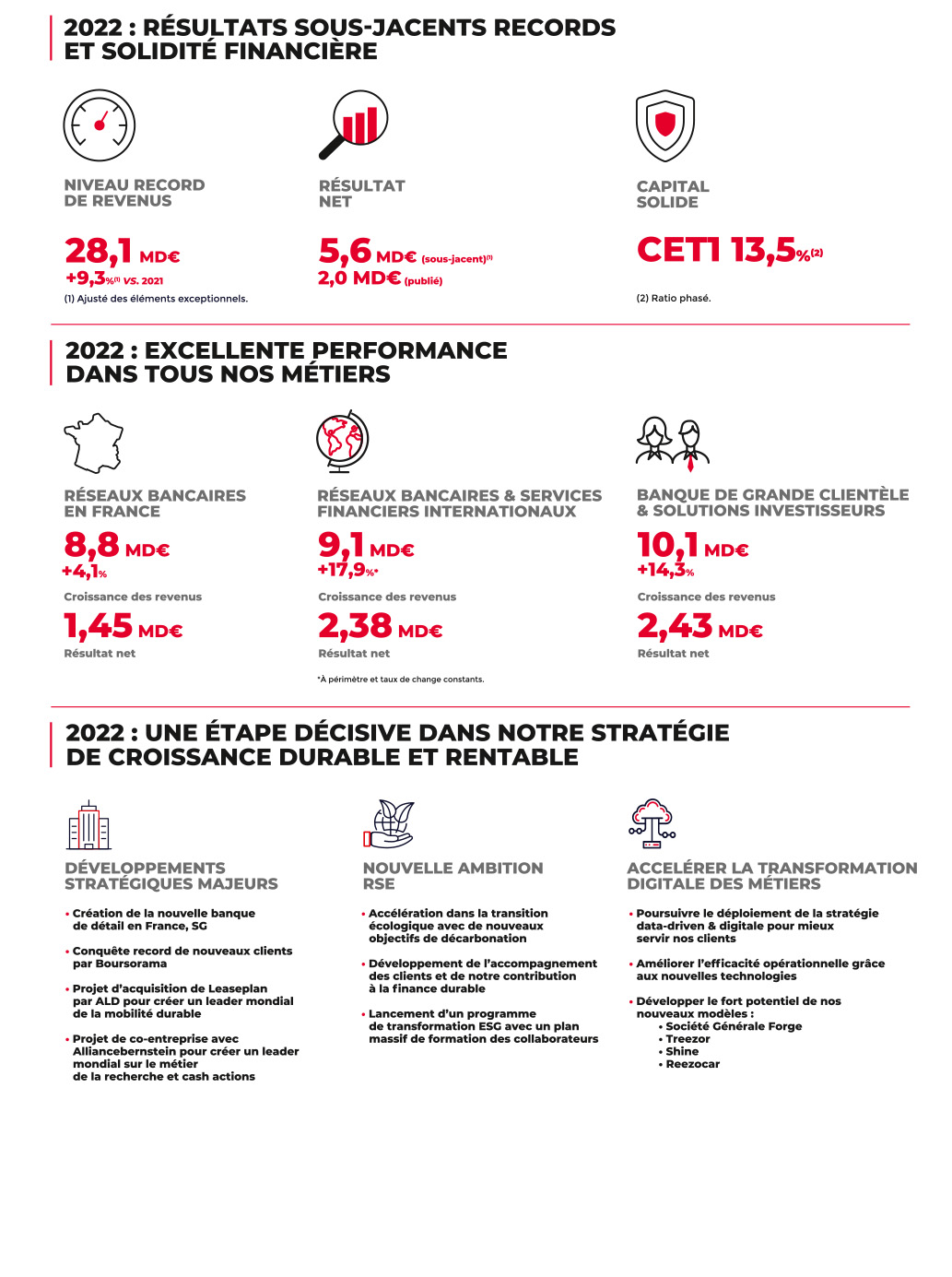

Le Groupe compte actuellement plus de 117 000 collaborateurs actifs(1) dans 66 pays. Résolument tourné vers l’avenir en aidant les clients à concrétiser leurs projets, il est engagé dans les deux révolutions majeures du digital et de la transition environnementale et sociale pour accompagner au mieux les clients, avoir un impact positif sur le monde et incarner ainsi la banque du XXIe siècle. Fort de près de 160 ans d’expertise au service de ses clients et du développement durable des économies, le groupe Société Générale a défini sa raison d’être : « Construire ensemble, avec nos clients, un avenir meilleur et durable en apportant des solutions financières responsables et innovantes ».

-

1.2 PRÉSENTATION DE SOCIÉTÉ GÉNÉRALE

Société Générale est l’un des tout premiers groupes européens de services financiers. S’appuyant sur un modèle diversifié et intégré, le Groupe allie solidité financière, dynamique d’innovation et stratégie de croissance durable et responsable. Engagé dans les transformations positives des sociétés et des économies, Société Générale agit chaque jour avec ses équipes pour construire ensemble, avec ses clients, un avenir meilleur et durable en apportant des solutions financières responsables et innovantes.

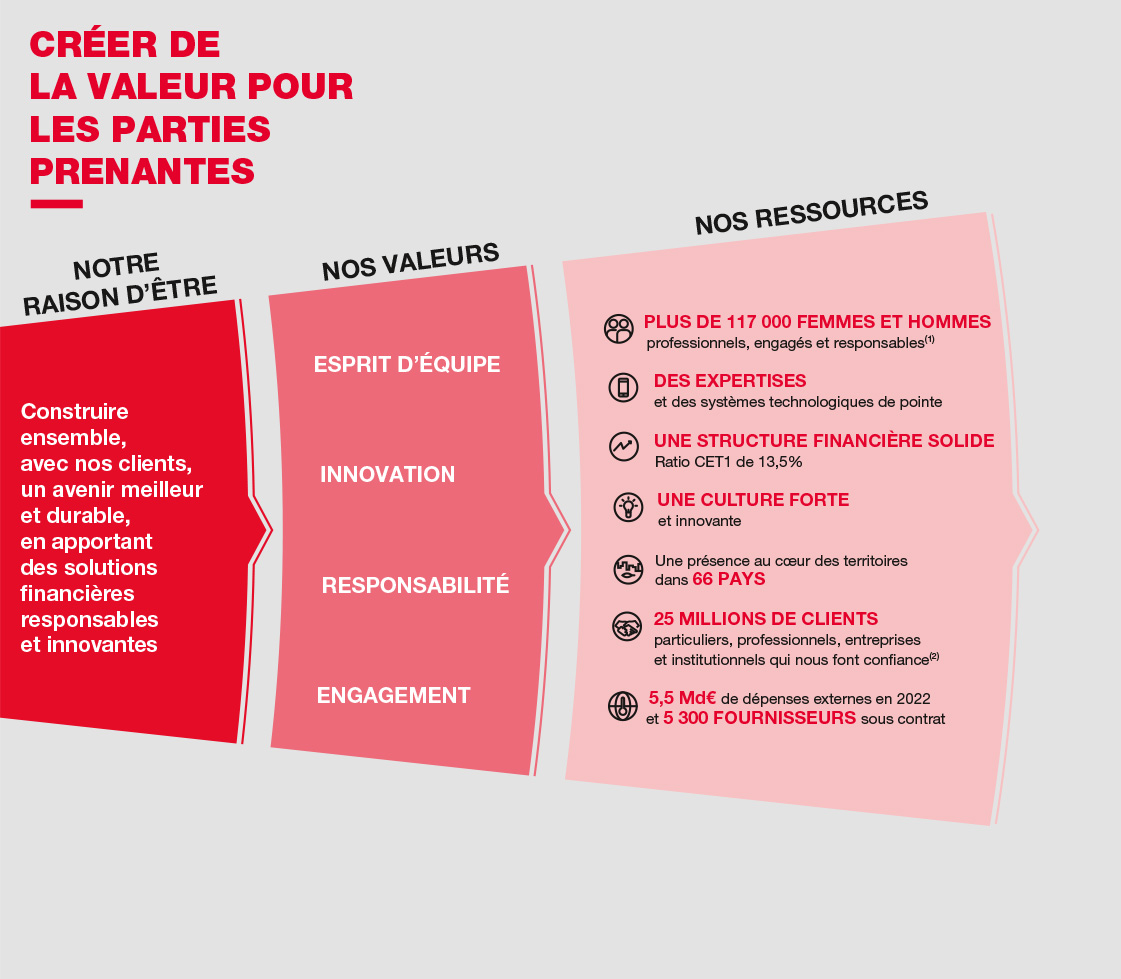

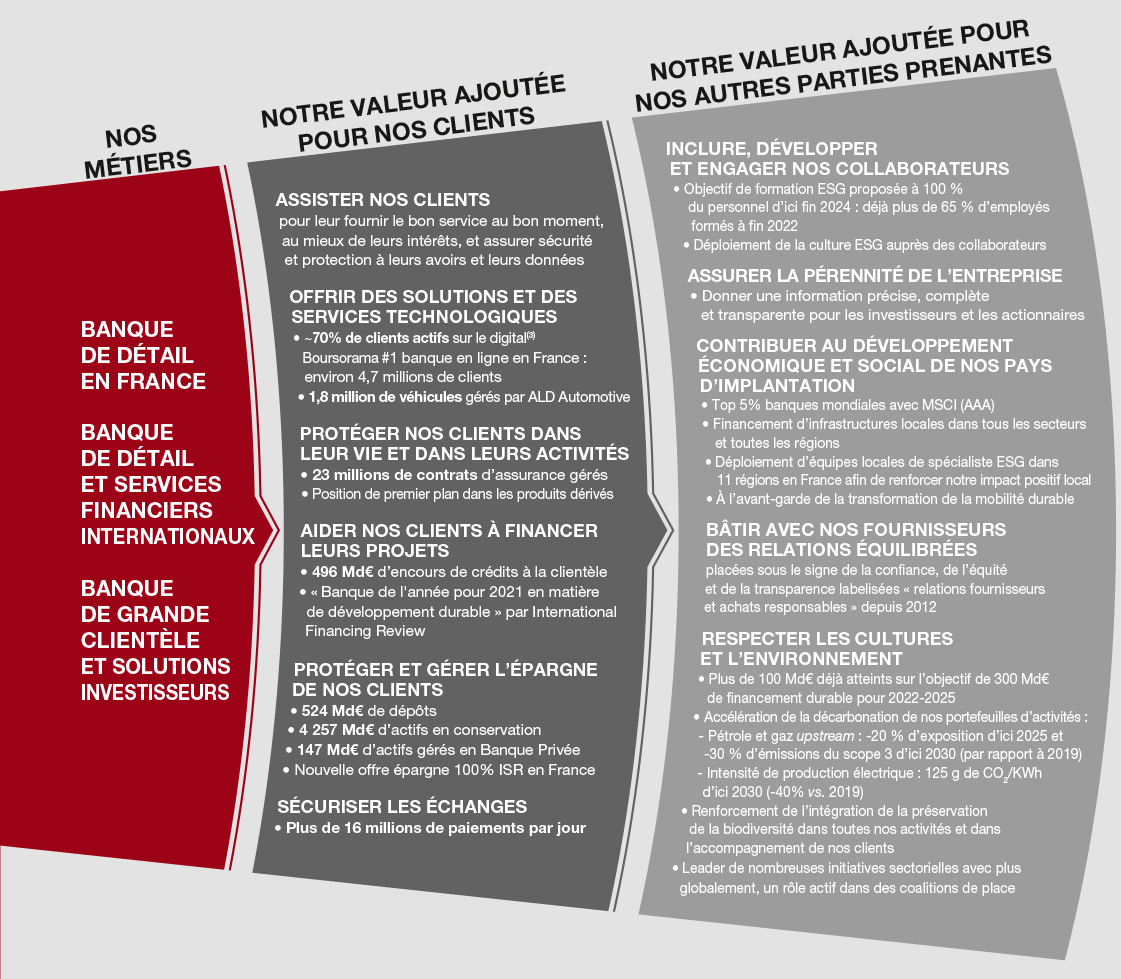

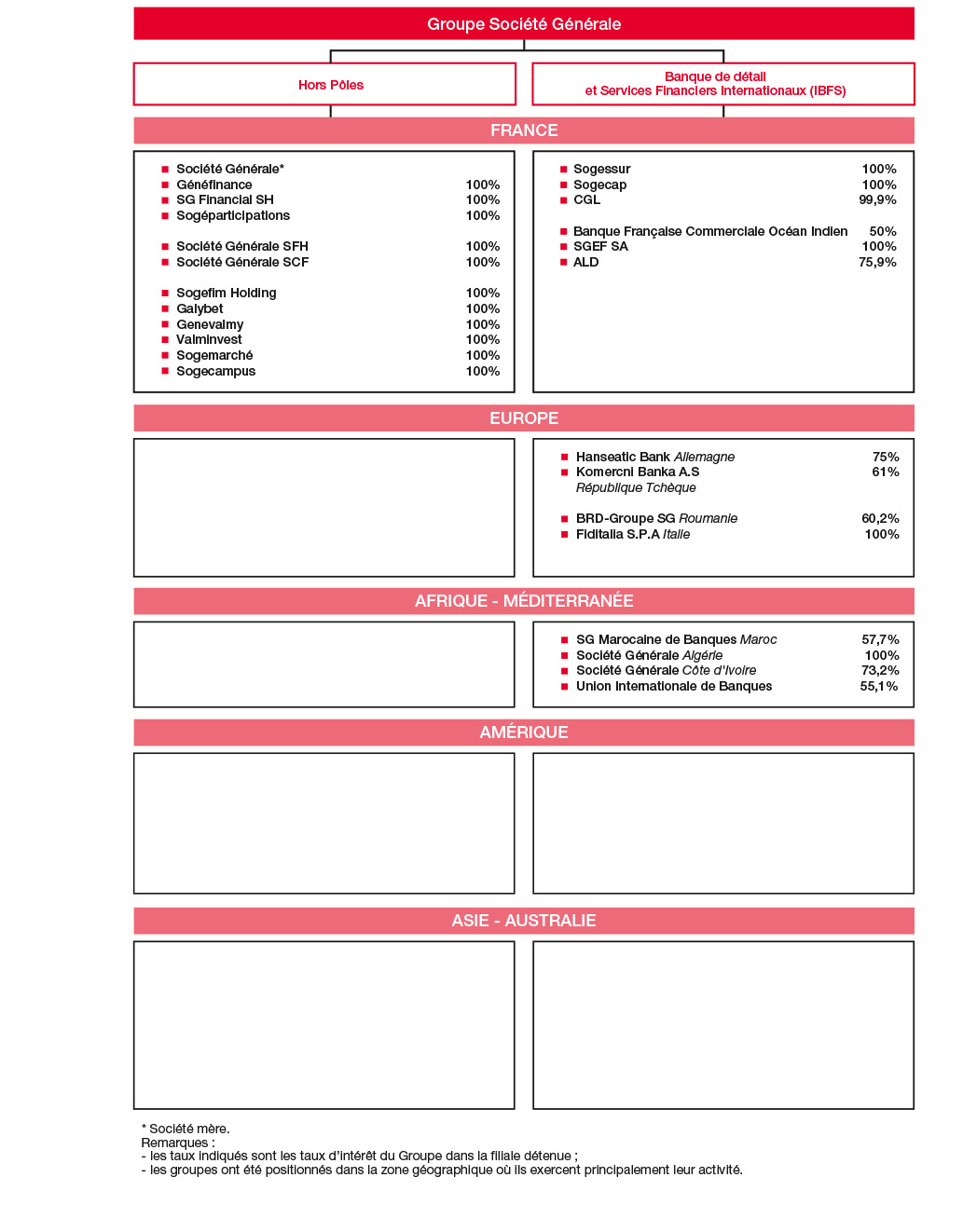

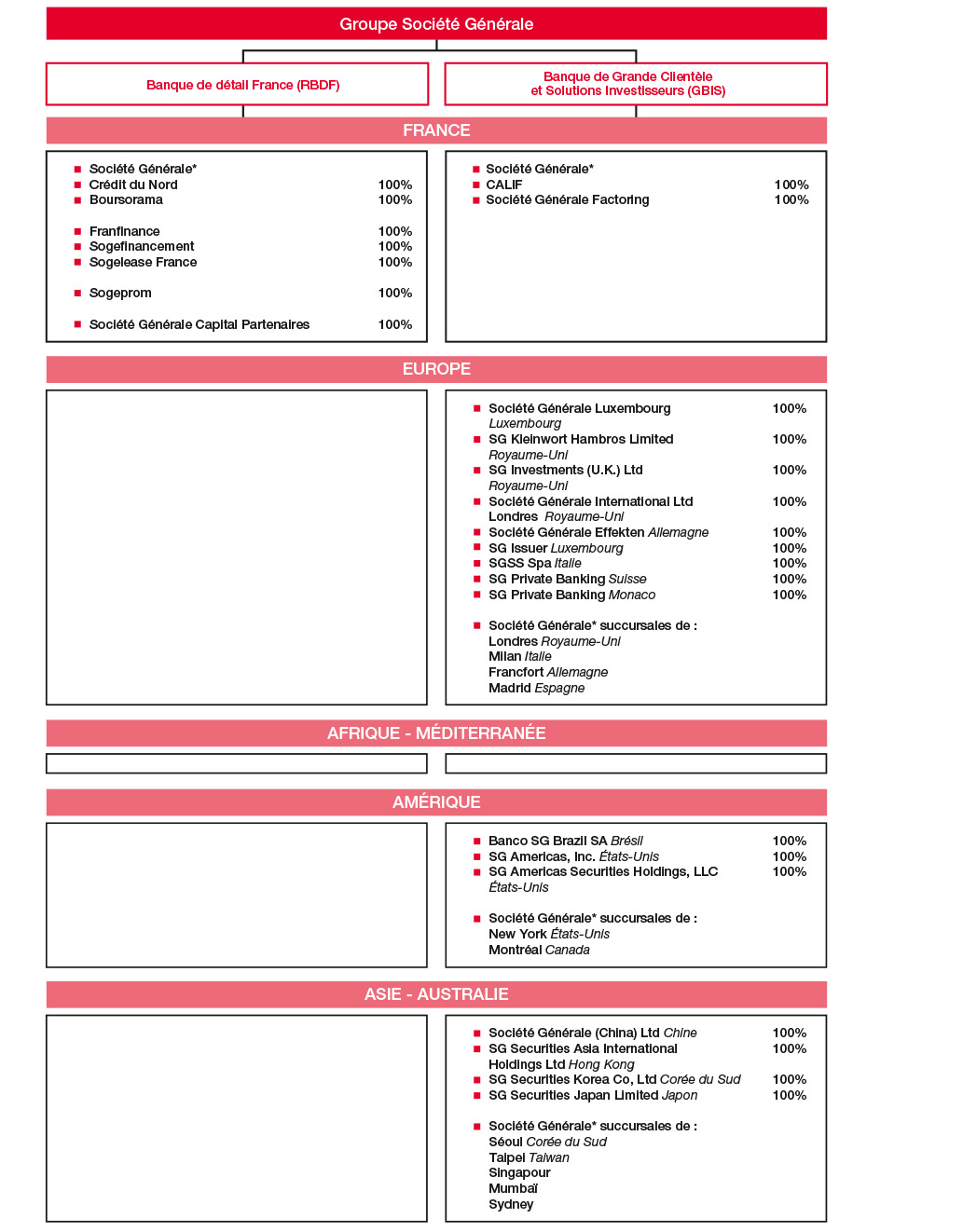

Acteur important de l’économie réelle depuis plus de 150 ans avec un ancrage solide en Europe et connecté au reste du monde, Société Générale emploie plus de 117 000 collaborateurs(1) dans 66 pays et accompagne au quotidien 25 millions de clients particuliers, entreprises et investisseurs institutionnels(2) à travers le monde, en offrant une large palette de conseils et de solutions financières sur mesure qui s’appuie sur trois pôles métiers complémentaires :

■la Banque de détail en France avec la banque SG, issue du rapprochement des deux réseaux Société Générale et Crédit du Nord, et Boursorama qui offrent des gammes complètes de services financiers avec un dispositif omnicanal à la pointe de l’innovation digitale ;

■la Banque de détail à l’International, l’assurance, et les services financiers, avec des réseaux présents en Afrique, Europe centrale et de l’Est, et des métiers spécialisés leaders dans leurs marchés ;

■la Banque de Grande Clientèle et Solutions Investisseurs, avec ses expertises reconnues, positions internationales clés et solutions intégrées.

Société Générale déploie une stratégie de croissance responsable, intégrant pleinement les enjeux RSE, et engagée vis-à-vis de l’ensemble de ses parties prenantes : clients, collaborateurs, investisseurs, fournisseurs, régulateurs, superviseurs et société civile dans le respect des cultures et de l’environnement dans tous ses pays d’implantation.

Le Groupe est organisé de façon agile autour de 14 BusinessUnits (métiers, régions) et 10 ServiceUnits (fonctions support et de contrôle), qui favorisent l’innovation et les synergies afin de mieux répondre aux besoins et comportements évoluant des clients. Dans un monde bancaire européen en pleine mutation industrielle, le Groupe aborde une nouvelle étape de son développement et de sa transformation.

Des précisions sur l’organisation et les chiffres clés du Groupe et des métiers sont apportées en p.10 et suivantes.

Société Générale figure dans les principaux indices de développement durable : DJSI Europe, FTSE4Good (Global et Europe), Bloomberg Gender Equality Index, Refinitiv Diversity and Inclusion Index, Euronext Vigeo (Europe et Eurozone), STOXX Global ESG Leaders index et MSCI Low Carbon Leaders Index (World et Europe).

Résultats (En M EUR)

2022

2021

2020

2019

2018

Produit net bancaire

28 059

25 798

22 113

24 671

25 205

dontBanquededétailenFrance

8839

7 777

7 315

7746

7860

dontBanquededétailetServicesFinanciersInternationaux

9122

8 117

7 524

8373

8317

dontBanquedeGrandeClientèleetSolutionsInvestisseurs

10082

9 530

7 613

8704

8846

dontHorsPôles

16

374

(339)

(152)

182

Résultat brut d'exploitation

9 429

8 208

5 399

6 944

7 274

Coefficient d’exploitation

66,4%

68,2%

75,6%

71,9%

71,1%

Résultat d’exploitation

7 782

7 508

2 093

5 666

6 269

Résultat net part du Groupe

2 018

5 641

(258)

3 248

3 864

Fonds Propres (en Md EUR)

Capitaux propres part du Groupe

66,5

65,1

61,7

63,5

61,0

Capitaux propres de l’ensemble consolidé

72,8

70,9

67,0

68,6

65,8

ROE après impôt

2,6%

9,6%

-1,7%

5,0%

7,1%

Ratio global de solvabilité(1)

19,2%

18,7%

18,9%

18,3%

16,5%

Crédits et dépôts (en Md EUR)

Crédits clientèle(2)

496

488

440

430

421

Dépôts clientèle(3)

524

502

451

410

399

(1)Chiffres déterminés selon les règles CRR2/CRD5, hors phasage IFRS9 pour 2020, 2021 et 2022.

(2)Encours nets de crédits à la clientèle, y compris la location financement, hors valeurs et titres reçus en pension.

(3)Hors valeurs et titres donnés en pension.

Note : données publiées au titre des exercices respectifs. Définitions et ajustements éventuels présentés en notes méthodologiques en pages 41 à 45.

-

1.3 UNE STRATÉGIE DE CROISSANCE RENTABLE ET DURABLE, FONDÉE SUR UN MODÈLE DIVERSIFIÉ ET INTÉGRÉ

Le groupe Société Générale a bâti un modèle solide de banque diversifiée adapté aux besoins de ses 25 millions de clients (entreprises, institutionnels et particuliers) et centré autour de trois métiers complémentaires, permettant de diversifier les risques et bénéficiant de positions de marché robustes :

Dans les activités de Banque de détail, le Groupe concentre son développement en Europe, sur des marchés sélectionnés qui offrent un potentiel de croissance (France, République tchèque, Roumanie) et en Afrique, sur des géographies dans lesquelles il bénéficie d’une présence historique, d’une connaissance approfondie des marchés et de positions de premier plan. Dans les Services Financiers Internationaux, Société Générale peut s’appuyer sur des franchises ayant des positions de leadership au plan mondial, en particulier dans les activités liées à la mobilité sur lesquelles le Groupe poursuit le développement de ses franchises notamment avec l’annonce de l’acquisition envisagée de LeasePlan par ALD. Dans les activités de Grande Clientèle et Solutions Investisseurs, le Groupe offre des solutions à forte valeur ajoutée à ses clients dans la zone EMEA, aux États-Unis et en Asie. Centré sur l’Europe et connecté au reste du monde, le groupe Société Générale capitalise sur des positions de leadership portées par une dynamique de synergies entre les métiers pour créer de la valeur au service des parties prenantes. Le modèle diversifié du Groupe lui permet de répondre aussi bien aux besoins de sa clientèle d'entreprises et de professionnels que de sa clientèle de particuliers.

Dans une année 2022 marquée par un environnement géopolitique, économique et financier complexe et incertain, le Groupe a su s’adapter et réaliser de très bonnes performances commerciales dans tous ses métiers et a confirmé ses objectifs de croissance rentable et durable à l'horizon 2025. Cette dynamique positive est illustrée par la publication de solides performances financières dans l’ensemble des métiers, portées par une activité record des activités de Financement et Conseil, des Activités de marché et d'ALD, une forte croissance dans la Banque de détail à l’International et dans la Banque Privée et une solide performance de la Banque de détail en France. Ces performances résultent du travail de fond engagé depuis plusieurs années pour renforcer la qualité intrinsèque des fonds de commerce, améliorer l’efficacité opérationnelle du Groupe et maîtriser l’ensemble des risques. Des étapes clés ont été franchies avec succès dans l’exécution des principales initiatives stratégiques avec notamment :

■la réalisation au 1er janvier 2023 de la fusion juridique des réseaux Société Générale et des banques du groupe Crédit du Nord, pour former une seule banque de détail, au service de 10 millions de clients particuliers, professionnels et entreprises. Le rapprochement des deux réseaux bancaires en France sera finalisé au premier semestre 2023 par la migration informatique des clients du groupe Crédit du Nord sur le système d’information de Société Générale ;

■l’accélération du développement de sa banque digitale Boursorama, avec le renforcement du positionnement de leader sur le marché français avec 4,7 millions de clients, dont 315 000 clients provenant du partenariat avec ING signé en 2022 ;

■l’accélération du développement du métier location longue durée (ALD) avec la finalisation au cours du premier semestre 2023 sous réserve notamment de l'obtention des approbations réglementaires restantes et de la réalisation d'autres conditions suspensives usuelles du projet d’acquisition de LeasePlan par ALD, les activités de l’entité combinée ayant vocation à créer à moyen terme le leader mondial dans les solutions de mobilité durable ;

■le renforcement de la franchise cashequity du Groupe avec l’annonce de la création d’une coentreprise combinant les activités de recherche actions et d’exécution de Bernstein Research Services avec la plateforme de recherche actions et d’exécution de Société Générale afin de former une franchise mondiale de premier plan.

Le Groupe a également finalisé en mai 2022 une sortie effective et ordonnée de Russie avec la cession de Rosbank et de ses filiales russes d’assurance.

Le Groupe a poursuivi ses efforts d’allocation sélective de ses ressources rares et de recentrage vers le mix clients-offres-géographies le plus pertinent et a confirmé son ambition forte de stricte discipline sur les coûts. Les adaptations réalisées visent à privilégier les métiers en croissance, à forte rentabilité, créateurs de valeur et bénéficiant de solides franchises commerciales.

Le développement organique sera stimulé par la poursuite des synergies internes au sein de chaque métier, mais également entre les métiers (coopération accrue entre la Banque Privée et les réseaux de Banque de détail, coopération sur toute la chaîne de Services aux Investisseurs, coopération entre les activités d’Assurance et les réseaux de Banque de détail en France et à l’étranger, coopération entre les géographies et les activités de Global Transaction Banking, etc.).

L’une des priorités du Groupe est de poursuivre son développement commercial en s’appuyant sur la qualité des services, la valeur ajoutée et l’innovation au bénéfice de la satisfaction de ses clients. Son objectif est d’être le partenaire de confiance de ses clients en leur apportant des solutions financières responsables et innovantes, en s’appuyant en particulier sur ses capacités digitales. Le Groupe conduit ainsi en parallèle de nombreuses initiatives en matière de transformation digitale et d’efficacité opérationnelle.

Pleinement conscient de son rôle dans le fonctionnement de l’économie, le Groupe accorde une attention stratégique particulière à ses engagements tant environnementaux que sociaux ou de gouvernance.

Les défis environnementaux et sociaux, exacerbés par les crises sanitaires et géopolitiques, sont les plus grands enjeux collectifs de ce siècle.

Il s’agit d’une profonde mutation sociétale impliquant de revoir à la fois les modes de production et les modes de consommation. Les difficultés et contraintes liées à ce changement sont autant de défis à relever mais ces transformations constituent aussi pour Société Générale des opportunités commerciales par la contribution au financement de la transition écologique, juste et inclusive. Selon le scénario NZE de l’Agence internationale de l’énergie, les besoins en investissements s’élèvent à près de 4 000 milliards de dollars par an d’ici à 2030, un niveau d’investissements rarement observé dans un tel horizon de temps.

Afin d’être à même d’accompagner ses clients à relever ces défis et de répondre aux attentes de ses parties prenantes, le Groupe doit poursuivre sa propre transformation et ainsi intégrer dans l’ensemble de ses processus de décision la prise en compte des enjeux environnementaux et sociaux, et mettre à disposition de ses clients des solutions de financement et d’investissement adaptées à l’évolution de leurs besoins. Plus concrètement, Société Générale développe les compétences de ses équipes en termes de connaissance des enjeux de transition des différents secteurs et une analyse holistique des risques, tant financiers qu’extra-financiers. Le rôle qu’entend jouer le Groupe dans ce contexte dépasse celui du simple conseiller financier. Ainsi, le Groupe met à disposition de sa clientèle de grandes entreprises des équipes d’experts formés sur les enjeux spécifiques de leur chaîne de valeur. Différentes équipes participent activement aux groupes de travail internationaux, visant à déterminer les nouveaux standards ESG et y proposer des solutions appropriées. Enfin la transition, pour être juste, et inclusive nécessite de la part du système financier des solutions sociales et solidaires pour les clientèles les plus fragiles.

Ces enjeux liés à la responsabilité sociale et environnementale (RSE) de l’entreprise sont bien au cœur de la stratégie de Société Générale.

Engagé dans l’accompagnement de ses clients, Société Générale place la RSE au cœur de l’ensemble de ses métiers, pour lesquels elle est à la fois une opportunité d’innovation et un facteur de durabilité. Afin de prendre en compte ce nouveau contexte et ces enjeux majeurs, et en cohérence avec sa raison d’être et les attentes de ses parties prenantes exprimées à travers sa matrice de matérialité (voir chapitre 5, page 336), réalisée en 2021, le Groupe a renouvelé son Ambition RSE pour 2025 et l’a articulée autour de quatre priorités.

Afin d’être en mesure de suivre l’évolution de sa transformation, le Groupe s’est engagé à contribuer à hauteur de 300 milliards d’euros à la finance durable à l'horizon 2025, à réduire ses propres émissions de CO2 de 50% d’ici 2030 (par rapport à 2019) et à mettre à disposition de l’ensemble de son personnel des formations ESG.

Par son empreinte géographique, par la diversité de ses métiers et par son engagement de banque responsable, Société Générale peut relier son ambition à l’atteinte des Objectifs de Développement Durable (ODD) définis par l’ONU (pour plus d’information voir : https://www.undp.org/fr/sustainable-development-goals), notamment au travers des quatre axes de son ambition RSE :

Priorités de l’ambition RSE 2025 du Groupe

ODD

Employeur responsable

En veillant à la qualité de la vie au travail, à la diversité et au développement professionnel des équipes qui est un facteur essentiel pour encourager l’engagement des collaborateurs au sein du Groupe et gagner en performance. Société Générale s’engage autour de cinq axes Ressources Humaines prioritaires : Culture d’entreprise et Principes éthiques, Métiers et Compétences, Diversité et Inclusion, Performance et Rémunération, Santé et sécurité au travail (voir : Être un employeur responsable, en page 293).

Culture de la responsabilité

En intégrant l’ESG au plus haut niveau de gouvernance, en déployant un dispositif de gestion de nos risques d’origine environnemental et social solide, en assurant le respect des engagements du Groupe concernant le respect des droits de l’homme, le climat et la biodiversité et en veillant à la conduite des affaires de manière éthique et responsable (voir : Chapitre 5, page 314).

Transition écologique

En accompagnant les clients dans leur transition avec des solutions innovantes pour répondre à leurs nouveaux besoins, Société Générale contribue également à la préservation de la biodiversité et au développement de l’économie circulaire, tout en alignant ses portefeuilles avec des trajectoires de neutralité carbone.

Développement des territoires

En soutenant les transformations sociétales et économiques sur le plan local, en participant au financement des infrastructures en accompagnement des acteurs locaux, PME et entrepreneurs, en étant à la pointe de la transition vers la mobilité durable et en développant une offre sociale et inclusive.

■

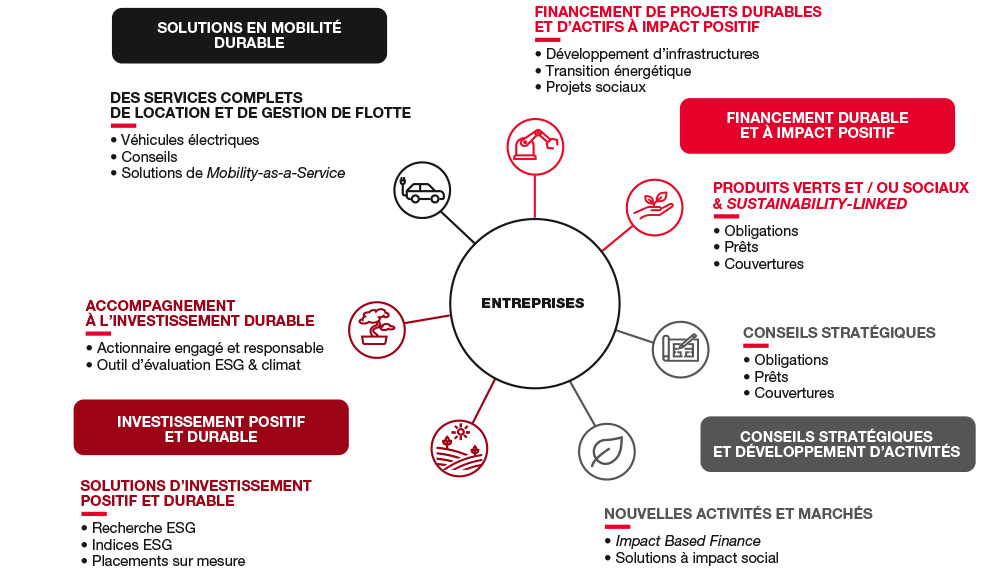

■pour la Banque de détail et Assurance : développer l’offre durable et socialement responsable, en s’appuyant sur une présence régionale renforcée, avec le déploiement d’équipes locales de spécialistes ESG pour les PME et la construction d’écosystèmes d’expertise pour accompagner les clients ;

■pour la Banque de financement et d'investissement : accompagner les clients dans leur transition, réinventer les mandats des équipes spécialisées afin de développer des solutions innovantes pour financer les investissements visant la décarbonation, en capitalisant sur les multiples expériences sectorielles des équipes et sur les partenariats avec différents types de clients industriels et institutionnels ;

■pour la Mobilité : être à la pointe de la transition pour mieux accompagner les clients vers la mobilité durable et en consolidant des partenariats avec les grands acteurs de l’e-mobilité.

Le Groupe continue d’ancrer, à tous les niveaux de son organisation, une culture de responsabilité, et poursuit le renforcement de son dispositif de contrôle interne, notamment la fonction Conformité, pour se situer au niveau des plus hauts standards de l’industrie bancaire. Par ailleurs, Société Générale a finalisé le déploiement de son programme Culture et Conduite, permettant d’appliquer au sein de toute l’entreprise des règles de conduite et un socle de valeurs communes fortes.

Le Groupe s’attachera enfin à poursuivre une gestion rigoureuse et disciplinée de ses risques (maintien de la qualité du portefeuille de crédits, poursuite des efforts de maîtrise du risque opérationnel et en matière de conformité) et de son allocation de capital.

En adéquation avec sa stratégie d’accompagnement au plus près des besoins de ses clients, et en conformité avec le nouvel environnement réglementaire plus exigeant, l’optimisation de sa consommation de ressources rares (capital et liquidité), comme la maîtrise de ses coûts et la stricte gestion de ses risques resteront une priorité pour le Groupe.

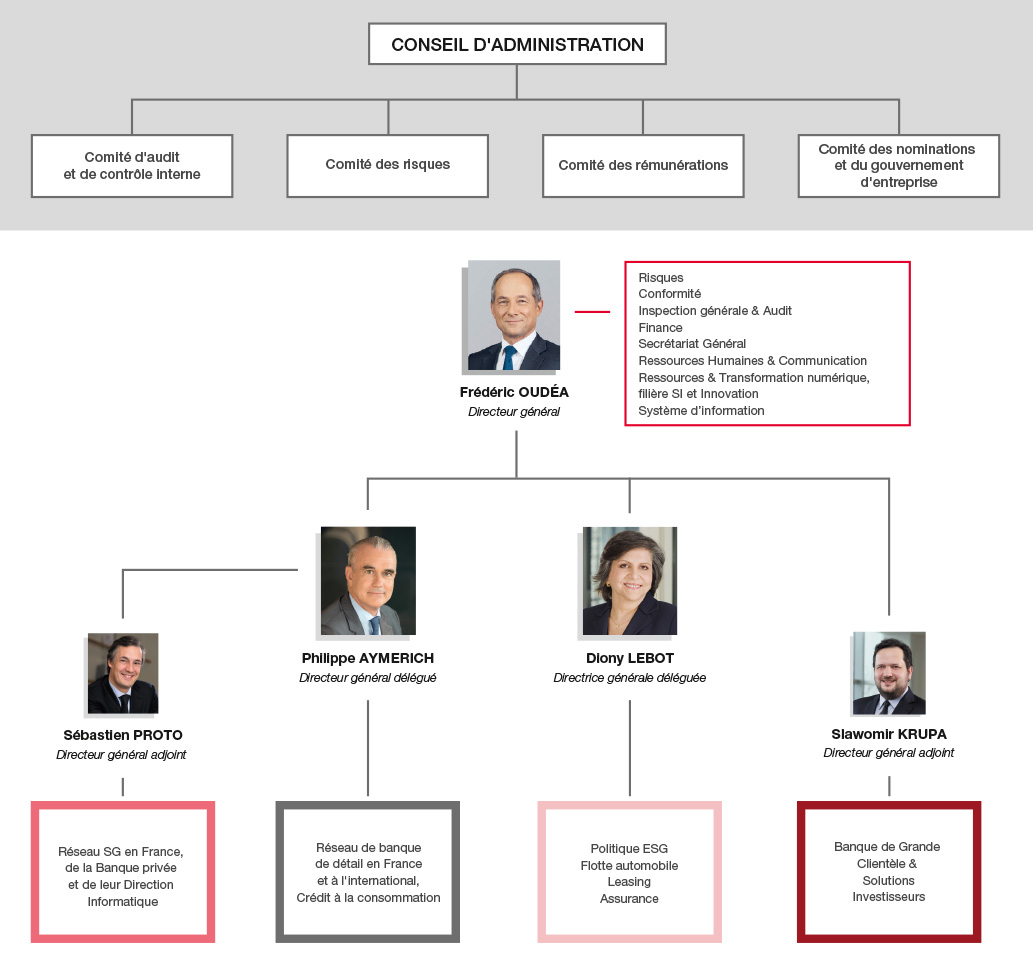

En 2022, le Conseil d’administration de Société Générale a décidé de proposer aux actionnaires Slawomir Krupa comme administrateur en remplacement de Frédéric Oudéa lors de l’Assemblée générale du 23 mai 2023. Une fois élu, Slawomir Krupa sera nommé Directeur général par le Conseil d’administration.

■un coefficient d’exploitation sous-jacent(1), hors contribution au Fonds de Résolution Unique, attendu entre 66% et 68% ;

Au-delà, le Groupe est pleinement engagé dans la poursuite des initiatives stratégiques et s'est fixé des objectifs de croissance rentable et durable pour l'année 2025 avec :

■une croissance annuelle moyenne des revenus supérieure ou égale à 3% sur la période 2021 et 2025 en privilégiant la croissance des métiers les plus profitables ;

■une amélioration du coefficient d’exploitation, avec un coefficient d’exploitation inférieur ou égal à 62% en 2025 et l’atteinte d’une rentabilité ROTE de 10% sur la base d’une cible de capitalcoretier 1 de 12% en 2025 ;

■une gestion disciplinée des ressources rares, combinée à une maîtrise des risques, contribuant ainsi à la solidité et à la qualité du bilan de la Banque ;

■une gestion rigoureuse du portefeuille de crédit avec un coût du risque d'environ 30 points de base en 2025 ;

Le Conseil d’Administration a arrêté sa politique de distribution qui correspond à un équivalent de 2,25 euros par action(2). Un dividende en numéraire de 1,70 euro par action sera ainsi proposé à l’Assemblée générale des actionnaires du 23 mai 2023. Le dividende sera détaché le 30 mai 2023 et mis en paiement le 1er juin 2023.

Par ailleurs, le Groupe envisage de lancer un programme de rachat d’actions pour un montant total d’environ 440 millions d’euros, soit l’équivalent de 0,55 euro par action. Ce programme est soumis à l’autorisation usuelle de la BCE.

Au regard des performances financières solides en 2022 et à l’issue d’une année exceptionnelle, cette distribution permet à la fois d’assurer une juste rémunération de l’actionnaire et de renforcer le ratio CET 1 du Groupe.

Cette activité s’est engagée dans une profonde transformation de son modèle pour répondre à l’évolution rapide des comportements et des attentes clients qui tendent vers toujours plus de proximité, d’expertise et de personnalisation. Cette transformation s’est accélérée depuis 2020 avec deux initiatives stratégiques majeures à travers le projet de rapprochement de Crédit du Nord et de Société Générale d’une part, et le renforcement du développement de Boursorama d’autre part ce qui permet au Groupe de proposer à ses clients une offre duale unique sur le marché français. Le Groupe entend ainsi renforcer son positionnement différenciant sur le marché français en s’appuyant sur la complémentarité d’un modèle de banque de réseau, alliant digital et expertise humaine, et d’un modèle de banque entièrement digitale.

En 2022, le Groupe a mis en œuvre avec succès les étapes du projet de rapprochement de Crédit du Nord et de Société Générale avec la réalisation de la fusion juridique le 1er janvier 2023, SG étant désormais la nouvelle marque de la banque de détail du Groupe en France. Les migrations informatiques des banques du groupe Crédit du Nord vers le système d’information de Société Générale seront opérées au cours du premier semestre 2023 et les regroupements d’agences ainsi que l’évolution des backoffices débuteront au second semestre 2023 avec une exécution progressive d’ici à 2025.

La banque SG a pour ambition de constituer un partenaire bancaire de premier plan sur le marché français au service de 10 millions de clients et d’être dans le Top 3 de la satisfaction client.

La réalisation de la fusion s’accompagne de la mise en place d’un nouveau modèle relationnel, permettant d’améliorer la qualité du service rendu aux clients particuliers, professionnels et entreprises, et de s’imposer comme un acteur de référence sur le marché français, en matière d’épargne, d’assurance et de solutions d’excellence pour les entreprises et les professionnels.

La banque SG prend des engagements forts vis-à-vis de ses clients en termes de proximité, de réactivité, d’expertise et de responsabilité. SG sera, pour nos clients :

■une banque davantage présente en régions, avec des décisions prises dans leur immense majorité à l’échelon régional, et de plus en plus directement en agence et en centre d’affaires. L’ensemble des clients bénéficieront d’un nombre de points de vente accru, adossés à une stratégie de marque illustrant l’ancrage territorial de la Banque de détail en France à travers une marque nationale SG accompagnée d’enseignes régionales dans ses 11 régions ;

■une banque d’expertise, avec des dispositifs encore plus adaptés aux besoins spécifiques des différentes catégories de clients, avec, par exemple la mise en place d’une banque patrimoniale, la généralisation du conseiller unique pour les clients professionnels, afin d'adresser tant leurs besoins personnels que professionnels, ou encore l’augmentation du nombre d’experts sur l’ensemble du territoire en matière d’épargne, d’assurance et d’accompagnement des professionnels et des entreprises dans l’ensemble de leurs besoins de financement et de conseil ;

■une banque accessible et réactive, avec des circuits de décision plus courts pour accélérer les prises de décision et le temps de réponse aux demandes des clients, des services digitaux de pointe permettant de réaliser, de manière sécurisée, leurs opérations de banque au quotidien à distance et de souscrire de plus en plus d’offres par l’application mobile ;

■une banque responsable, qui place les enjeux RSE au cœur de son nouveau modèle en vue de renforcer l’impact positif pour les clients et les territoires, au travers des choix nouveaux en matière d’offre et d’organisation. Cela se traduit notamment par la mise en place d’équipes de conseil RSE dans chaque région, permettant à SG d’accélérer le financement de la transition écologique et d’être un acteur majeur du développement économique et social des régions et de leurs écosystèmes.

Sur le plan financier, cette initiative conduira à d’importantes synergies de coûts avec, pour la Banque de détail en France, un objectif de coefficient d'exploitation compris entre 67% et 69% en 2025 et une rentabilité des fonds propres normatifs en environnement Bâle 4 attendue à environ 10% en 2025.

La Banque de détail en France entend aussi capitaliser sur ses relais de croissance et les intensifier notamment :

■en captant tout le potentiel du modèle de bancassurance intégré en anticipant les évolutions du marché de l’assurance-vie et en profitant du fort potentiel d’équipement des clients en termes d’assurance prévoyance et dommages ;

■en développant les activités auprès des entreprises et des professionnels, en apportant des conseils stratégiques et des solutions globales ;

■en tirant parti de l’expertise en Banque Privée pour répondre aux attentes des clients patrimoniaux des réseaux France.

En matière de Gestion de Fortune, la Banque Privée poursuit sa stratégie consistant à opérer en architecture ouverte pour la distribution de solutions d’épargne à l’ensemble des clients. Elle propose ainsi à ses clients des solutions d’investissement et de gestion d’actifs dans le cadre de partenariats avec des gestionnaires d’actifs externes, permettant aux épargnants du Réseau Société Générale d’accéder aux meilleures expertises en matière d’investissement en France et à l’international tout en répondant à leur demande croissante d’investissements socialement responsables. Le métier Wealth&InvestmentSolutions, logé au sein de la Banque Privée, se concentre notamment sur la structuration de solutions d’épargne, de gestion et d’investissement à destination de la banque privée et des réseaux de banque de détail du Groupe ainsi que des solutions de gestion structurée à destination des clients des activités de marché.

Enfin, le Groupe continue de soutenir le développement de sa banque en ligne. Boursorama offre à ses clients une offre bancaire en ligne diversifiée et large, un modèle efficient et un positionnement de banque la moins chère(1) depuis 15 ans, lui permettant d’atteindre de très hauts niveaux de satisfaction et de recommandation.

Sur l’année 2022, Boursorama a consolidé sa position de leader en France, avec l’acquisition nette de plus de 1,4 millions de clients, portant le nombre total de clients à plus de 4,7 millions à la fin 2022. Boursorama a également finalisé avec succès le partenariat avec ING, avec la migration d’environ deux tiers des clients éligibles et d’environ 9 milliards d’euros d’encours (dont la moitié en assurance-vie).

Le Groupe confirme son ambition de développement de clientèle au sein de Boursorama et se fixe un objectif de plus de 5,5 millions de clients à fin 2023.

La Banque de détail et Services Financiers Internationaux contribue à la croissance rentable du Groupe, grâce à ses positions de leader sur des marchés à potentiel élevé, à ses initiatives d’efficacité opérationnelle et de transformation digitale et à sa capacité à générer des synergies avec les autres activités du Groupe. Ces métiers ont connu une transformation profonde ces dernières années, avec une optimisation du modèle et une amélioration du profil de risque sous-jacent, notamment depuis la sortie effective et ordonnée de Russie en mai 2022 faisant suite à l’aggravation du conflit russo-ukrainien. En effet, dans un contexte d’escalade de ce conflit, le Groupe a conclu, en mai 2022, la cession effective de Rosbank et de ses filiales russes d’assurance.

Les activités de Banque de détail à l’International sont situées hors de la zone euro et bénéficient de fondamentaux de croissance à long terme positifs et du contexte actuel de remontée des taux, malgré un contexte économique plus incertain du fait de la forte inflation dans ces régions. Le Groupe entend poursuivre sa stratégie de consolidation de ses positions de leadership et de croissance responsable au sein des activités de réseau de banques à l’international en Europe et en Afrique. Pour cela, le Groupe s’appuiera sur sa capacité à répondre aux besoins de ses clients et ses plateformes métiers innovantes, différenciées et performantes :

■en Europe, la crise sanitaire s’est révélée être un véritable amplificateur de tendances de fond et a confirmé la vision du modèle de banque retail cible, ainsi que la pertinence des plans de transformations engagés qui s’appuient notamment sur l’accélération de la transformation digitale. Le Groupe entend ainsi finaliser le développement de son modèle de banque omnicanale en République tchèque, notamment dans le cadre de son plan stratégique KB Change 2025 et consolider sa franchise parmi les trois principales banques du pays en Roumanie. Dans un environnement de taux plus favorable, les activités de Banque de détail en Europe constitueront des relais de croissance du Groupe grâce à une corrélation positive à la hausse actuelle des taux. Enfin, le Groupe entend exploiter le plein potentiel de ses activités de crédit à la consommation en Europe en s’appuyant sur ses réseaux de banques de détail mais également sur un dispositif de filiales spécialisées en France et à l’international ;

■en Afrique, le Groupe entend tirer parti du fort potentiel de croissance économique et de bancarisation du continent en capitalisant sur ses positions de leader.

Dans le cadre du programme GrowWithAfrica pensé en collaboration avec de nombreux partenaires internationaux et locaux, Société Générale a annoncé plusieurs initiatives de croissance durable au service des transformations positives du continent. Le Groupe met l’accent sur l’accompagnement multidimensionnel des PME africaines, le financement des infrastructures, la transition énergétique et le développement de solutions de financement innovantes.

Les Services Financiers et l’Assurance bénéficient de positions compétitives et de niveaux de rentabilité élevés, avec en particulier ALD et l’Assurance qui disposent d’un potentiel de croissance élevé. Tous ces métiers se sont par ailleurs engagés dans des programmes d’innovation et de transformation de leur modèle opérationnel :

■dans l’Assurance, le Groupe entend accélérer le déploiement du modèle de bancassurance sur tous les marchés de Banque de détail et sur tous les segments (assurance-vie, prévoyance et dommages), et la mise en œuvre de sa stratégie numérique, notamment pour enrichir l’offre produits et les parcours clients au sein d’un dispositif omnicanal intégré, tout en diversifiant ses modèles d’activité et ses moteurs de croissance à travers une stratégie d’innovation et de partenariats. Cette stratégie de croissance s’accompagne d’une accélération des engagements de SG Assurances en finance responsable ;

■dans les activités de location longue durée et de gestion de flottes automobiles, l’ambition du Groupe est de créer un leader mondial dans les solutions de mobilité durable à travers le projet d’acquisition de LeasePlan. Le nouvel ensemble deviendrait le numéro un mondial – hors captives et sociétés de leasing financier – avec une flotte totale de 3,3 millions(2) de véhicules à la fin septembre 2022, une présence dans plus de 40 pays et un potentiel de synergies important. Il s’appuierait sur des expertises très complémentaires qui lui permettraient de développer de nouvelles activités et services dans un secteur de la mobilité en pleine mutation. Disposant de capacités d’investissement renforcées et de savoir-faire différenciants, l’entité combinée serait particulièrement bien positionnée pour tirer avantage de la forte croissance de ce marché, soutenue par des tendances de fonds : évolution de la propriété vers l’usage, transition vers des solutions de mobilité durable et transformation digitale du secteur. Avec le déploiement de son plan stratégique Move2025 et le projet d’acquisition de LeasePlan, ALD se positionne au cœur de l’évolution du monde de la mobilité et affirme son leadership mondial pour devenir un acteur totalement intégré de solutions de mobilité durable aux capacités d’investissement renforcées et au savoir-faire différenciants. Dans cette perspective, ALD a poursuivi sa stratégie active d’innovation et de digitalisation ;

(2)Ajusté des cessions dans le cadre de l’acquisition de LeasePlan par ALD ainsi que de l’impact de la cession de LeasePlan USA.

■enfin, dans les activités de financement de biens d’équipement professionnels, le Groupe entend capitaliser sur sa position de leader en Europe dans les marchés où il bénéficie d’une position de premier plan pour maintenir ses revenus et optimiser sa rentabilité dans un environnement de hausse du coût de financement lié à la remontée des taux. Le Groupe ambitionne de demeurer un acteur majeur pour les vendors (partenaires prescripteurs) et les clients en s’appuyant sur la qualité de son service, l’innovation, l’expertise produits et des équipes dédiées.

Société Générale poursuivra également sa stratégie de développement des synergies tant entre les activités des métiers de ce pôle qu’avec l’ensemble des métiers du Groupe : les activités de Banque Privée, les plates-formes régionales de la Banque de Financement et d’Investissement, au travers du développement des services de banque commerciale (financement du commerce international, gestion de trésorerie, services de paiement, affacturage) et avec la poursuite du développement du modèle de bancassurance.

En 2022, la Banque de Grande Clientèle et Solutions Investisseurs a poursuivi avec succés la mise en oeuvre de sa feuille de route présentée en mai 2021 auour de ses 5 axes stratégiques, à savoir i) équilibrer son mix d’activités, ii) abaisser son seuil de rentabilité, iii) réduire son profil de risque idiosyncratique, iv) faire croître des activités nativement RSE et v) accroître sa digitalisation.

La Banque de Grande Clientèle et Solutions Investisseurs s’appuie sur (i) une base de clientèle diversifiée, solide et stable, (ii) des franchises produits à haute valeur ajoutée et (iii) des expertises sectorielles reconnues qui s’inscrivent dans un dispositif global. Elle sert les besoins de financement et d’investissement d’une base de clientèle large et diversifiée (entreprises, institutions financières, et entités du secteur public). Forte de la transformation opérée sur les dernières années (réduction du point mort et des risques liés aux activités de Marché et rééquilibrage des activités), l’ambition de GBIS est de délivrer de la valeur pour l’ensemble de ses parties prenantes à travers une croissance durable et rentable.

La stratégie de croissance de la Banque de Grande Clientèle et de Solutions Investisseurs s’inscrit en cohérence avec les zones de croissance économique, en particulier l’augmentation des besoins de financements d’infrastructure, de transition énergétique, la hausse des investissements dans la dette privée ou encore les besoins croissants de solutions d’épargne. Cela s’accompagne d’un rééquilibrage progressif et cohérent du poids des métiers, notamment entre les Activités de Marché et les activités de Financement et Conseil, en allouant du capital de façon ciblée aux initiatives de croissance identifiées selon des axes client, métier et géographie. En particulier, le projet annoncé en novembre 2022 de formation d’une co-entreprise avec AllianceBernstein dans les activités de cashaction permettra d’intensifier la diversification des activités de la Banque d’Investissement et contribuera à renforcer la qualité du dialogue stratégique avec nos grands clients.

■des coûts pour améliorer le levier opérationnel des activités (sans attrition commerciale, avec le souci permanent du maintien d’un suivi rigoureux des coûts) ;

■des risques tant de marché que de crédit avec, en particulier, un appétit pour le risque de marché abaissé, le maintien d’une gestion conservatrice du risque de contrepartie et le souci de maintenir, dans l’ensemble de ses activités, une saine diversification de toutes les catégories de risque.

Les incertitudes liées à la guerre en Ukraine perdurent et alimentent les tensions sur l’offre de biens et de services, notamment sur l’énergie et les denrées alimentaires. En Europe, les tensions d’approvisionnement en gaz pourraient perdurer au-delà de 2023, avec des répercussions sur les prix de l’électricité. Un rationnement de la distribution du gaz pourrait s’avérer nécessaire en cas d’arrêt complet des livraisons de gaz russe et d’hiver rigoureux.

Les restrictions liées à la pandémie en Chine devraient être graduellement levées au cours des prochains trimestres. Au niveau mondial, les risques de pandémie persistent et nécessiteront des investissements dans la prévention et la production de vaccins. Toutefois, ces investissements devraient rester insuffisants dans les pays émergents. La pandémie restera une source de risque pour les perspectives de croissance mondiales.

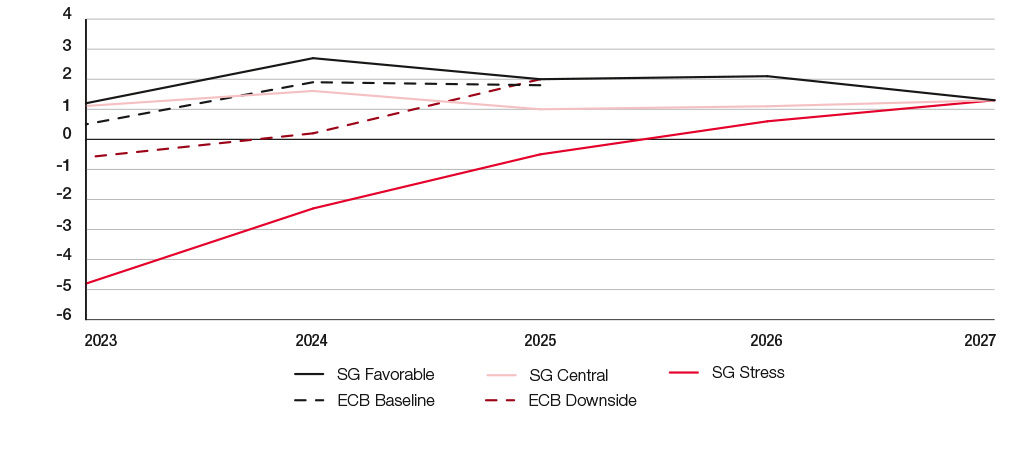

L’activité économique a ralenti en raison de l’inflation, de la perte de pouvoir d’achat des ménages et du resserrement des politiques économiques. Néanmoins, dans les économies avancées, la résilience des marchés du travail et l’épargne des ménages devraient permettre d’éviter des récessions marquées. Nous anticipons une récession technique aux États-Unis et en Allemagne au cours de l’année 2023. Le ralentissement économique, le resserrement des conditions financières et les niveaux d’endettement plus élevés devraient entraîner une remontée des défaillances d’entreprises.

Au-delà de 2023, la reprise pourrait être freinée par des contraintes liées à l’environnement de taux d’intérêt plus élevés. Les taux d’intérêt auraient atteint un point haut, mais les effets retardés du resserrement monétaire continueraient de se transmettre aux économies. Les banques centrales devraient également continuer (Fed) ou commencer (BCE) à réduire leurs bilans, ce qui pèserait sur les conditions financières.

Enfin, les fractures géopolitiques devraient continuer à peser structurellement sur le commerce mondial ainsi que sur les flux de capitaux.

Dans ce contexte, le scénario central du Groupe prévoit un ralentissement de la croissance mondiale à 2,2% en 2023 après 3,1% en 2022. Au-delà de 2023, la reprise resterait freinée par l'environnement de taux d'intérêt plus élevés.

En matière réglementaire, l’année 2022 a été marquée par des mesures conjoncturelles en réaction à l’invasion de l’Ukraine par la Russie déclenchant plusieurs vagues de sanctions inédites, la mise en œuvre de dispositifs de soutien aux réfugiés et aux entreprises impactés par la guerre, et le lancement d’une réflexion sur la réforme des marchés européens de l’énergie durement éprouvés par la crise.

■La Commission Européenne a engagé un assouplissement temporaire du mécanisme des aides d’état, accordant aux Etats-membres le droit de soutenir leurs économies nationales par des dispositifs ciblés. En France, les mesures de soutien au financement des entreprises pendant la crise de la Covid-19 ont été maintenues pour faire face aux conséquences économiques du conflit, avec le lancement des Prêts Garantis par l’Etat « Résilience », la poursuite du dispositif des Prêts Participatifs Relance et des travaux autour d’un dispositif de cautions énergies. En revanche, au contraire des pays nordiques et de l’Allemagne, la France ne s’est pas dotée d’un dispositif ad hoc de garantie au profit des énergéticiens qui feraient face à des appels de marge exceptionnels sur les marchés de produits dérivés énergétiques. S’agissant plus largement des marchés financiers de dérivés énergétiques, en réaction aux importants remous intervenus au printemps et à l’été, les autorités européennes ont engagé une réflexion afin d’en renforcer la stabilité et la résilience, tant au niveau de la négociation que de la compensation.

■La Commission Européenne, la Banque Centrale Européenne en sa qualité de superviseur prudentiel (BCE), l’Autorité Bancaire Européenne (ABE) et le Haut Conseil de Stabilité Financière (HCSF) avaient durant la crise de la Covid-19 utilisé la flexibilité offerte par la réglementation prudentielle afin d’agir sur la liquidité et la solvabilité des banques. Ces mesures de conjoncture prennent progressivement fin malgré le conflit en Ukraine. Compte tenu de la forte dynamique du crédit, le HCSF a décidé, par une décision du 7 avril 2022, d’engager une normalisation du coussin de fonds propres contracycliques et de relever son taux pour la France de 0% à 0,5% à compter du 7 avril 2023.

Au-delà des éléments de conjoncture, l’année 2022 a vu la poursuite de plusieurs chantiers réglementaires structurels visant à renforcer le cadre prudentiel, à accompagner les transitions environnementale et digitale, à protéger les consommateurs et à développer les marchés de capitaux européens :

■la négociation de la proposition CRD6/CRR3 transposant les accords de Bâle a nettement progressé en 2022, permettant d’anticiper un compromis final au premier trimestre 2023. La position du Conseil préserve les orientations du projet de la Commission Européenne et entérine certaines avancées défendues par l’industrie bancaire. Si la situation est plus incertaine au Parlement où le rapporteur souhaite conserver une transposition stricte des accords de Bâle, le compromis final ne devrait ainsi pas fondamentalement dévier de la proposition initiale de la Commission.

Le calendrier de mise en œuvre de cette réforme dans les principales juridictions hors UE demeure incertain et ne devrait pas coïncider avec le calendrier bâlois du 1er janvier 2025 ;

■malgré la volonté affichée de relancer la discussion sur la finalisation de l’Union bancaire, les discussions entre ministres des Finances européens du premier semestre n’ont pas abouti. Seul le sujet de la réforme du cadre de gestion de crise a été traité et un mandat a été donné à la Commission européenne pour faire des propositions : un texte législatif, dont l’objectif est d’harmoniser et d’étendre le cadre de résolution européen, est annoncé pour le premier trimestre 2023 ;

■le cadre réglementaire européen visant à réorienter les flux de capitaux vers des activités durables et à assurer la résilience du système financier face aux risques climatiques s’est consolidé en 2022. Des textes structurants ont été adoptés, comme la directive sur la publication en matière de durabilité, applicable dès 2024 et pour laquelle l’EuropeanFinancialReportingAdvisoryGroup(EFRAG) a finalisé ses premières propositions de standards d’application. Les négociations sur la future directive sur le devoir de vigilance européen ont été activées en 2022 et se poursuivront en 2023. Le règlement sur la taxonomie des activités durables a donné lieu aux premières publications des acteurs économiques de leur éligibilité à ce nouveau cadre, en amont de leurs publications de l’alignement de leurs activités dès 2023 pour les entreprises et en 2024 pour le secteur financier.

Une meilleure prise en compte de l’exposition au risque climatique et de durabilité et une plus grande transparence autour des risques ESG dans les publications prudentielles est également requise : des stresstests climatiques organisés par la BCE ont été menés en 2022 et les risques ESG font dorénavant partie de la revue du cadre prudentiel européen. Dès 2023, les établissements de crédit devront publier des informations granulaires sur leurs expositions aux risques climatiques. La question du traitement prudentiel des actifs fortement émissifs en gaz à effet de serre a été imposée par le Parlement européen dans le cadre la proposition CRD6/CRR3 transposant les accords de Bâle, préemptant les conclusions de l’Autorité Bancaire Européenne (ABE) sur ce sujet, attendues en 2023.

Alors que les initiatives se multiplient au niveau international et au sein d’autres juridictions, la question de l’articulation du cadre européen avec ceux adoptés en dehors de l’UE reste plus que jamais d’actualité. Il s’agira pour l’UE de confirmer son rôle pionnier et d’éviter les distorsions de concurrence par rapport aux acteurs non européens ;

■la transformation digitale a continué à être une priorité réglementaire. Les travaux se sont poursuivis d’une part sur les textes proposés en 2021 : le plan d’action sur la finance numérique ; un accord en juin 2022 sur la régulation des crypto-actifs (MICA) qui sera complété de plusieurs textes de niveau 2 ; un accord en mai sur le projet de règlement sur la résilience opérationnelle numérique afin de renforcer la cybersécurité et la surveillance des services externalisés (DORA) ; et les discussions progressent autour des initiatives sur l’intelligence artificielle, l’identité numérique et la circulation des données.

De plus, des réflexions structurantes autour des paiements et de la banque de détail (comme le projet EPI et l’accélération de la diffusion du paiement instantané) devraient être bientôt complétées par des propositions sur l’openfinance, pour lesquelles l’évaluation de la directive DSP2 et la proposition sur la monnaie numérique de banque centrale au premier semestre 2023 seront des étapes importantes ;

■les sujets consuméristes ont également été très présents aux niveaux européen et national. Les travaux de refonte de la directive sur le crédit à la consommation ont abouti à un accord début décembre et impacteront le marché des petits crédits à la consommation. Les projets de révision de MIFID, PRIIPS et IDD, devraient aboutir au premier semestre 2023, avec une volonté de réforme structurelle du marché des produits d’investissement retail de la part de la Commission. Alors que la situation économique contraint le pouvoir d’achat, les débats parlementaires sur la tarification bancaire et le soutien de l’économie ont finalement abouti à des propositions législatives et des engagements des banques dont les impacts restent maîtrisés. La réforme de l’assurance emprunteur (loi Lemoine de février 2022) est entrée en vigueur, mais il est encore trop tôt pour déterminer l’impact sur le marché de ses deux mesures phares (déliaison à tout moment, suppression partielle du questionnaire de santé) ;

■enfin, dans un contexte post-Brexit, la Commission Européenne a redonné un élan au développement de l’Union des Marchés de Capitaux (UMC), selon les lignes dessinées par le plan d’action publié en 2020. La volonté initiale de privilégier l’approfondissement et l’intégration des marchés européens a été doublée d’une ambition affirmée d’assurer l’autonomie financière européenne. Cette volonté a été renforcée à mesure que la crise Covid-19 puis la situation en Ukraine soulignaient les fragilités induites par les dépendances de l’UE, dont attestent le plan d’autonomie stratégique publié par la Commission Européenne en janvier 2021 et les conclusions afférentes du conseil d’avril 2022. C’est dans ce cadre que sont intervenues la publication des propositions législatives et les discussions au Parlement et au Conseil pour la revue de MIFIR, celle de la directive afférente à la gestion alternative (AIFM) et du règlement relatif aux fonds d’investissement long terme (ELTIF), celle pour l’établissement d’un point centralisé d’accès aux informations financières et extra-financières des entreprises (ESAP), et celle afférente à la gestion des retenues à la source, visant à simplifier et à harmoniser des processus dont la complexité est considérée comme un frein important à l’investissement transfrontalier. Par ailleurs, dans un communiqué du 7 décembre 2022, la Commission Européenne a formulé de nouvelles propositions afin de poursuivre la mise en place de l’UMC, autour de trois axes :

-l’instauration d’un système de compensation « sûr, fiable et attractif », avec la volonté d’assurer la relocalisation progressive de la compensation des produits Euro au sein de l’UE (revue du règlement EMIR),

-

1.4 LES MÉTIERS DU GROUPE

1.4.1 BANQUE DE DÉTAIL EN FRANCE

La Banque de détail en France (RBDF) propose une large gamme de produits et services adaptés aux besoins d’une clientèle diversifiée de clients particuliers et de professionnels, entreprises, associations et collectivités. Elle s’appuie sur des synergies avec les métiers spécialisés, notamment avec l’Assurance, la Banque Privée ou la Banque de Financement et d’Investissement. Par exemple, la Banque de détail en France distribue des produits d’assurance de Sogécap et Sogessur, filiales logées dans le Pôle Banque de détail et Services Financiers Internationaux.

S’appuyant sur le savoir-faire de ses équipes et d’un dispositif multicanal performant, la mutualisation des bonnes pratiques, l’optimisation et la digitalisation des processus, la Banque de détail en France combine la force de trois enseignes complémentaires : Société Générale (banque nationale de référence comprenant la Banque Privée depuis janvier 2022) et Crédit du Nord (groupe de banques régionales) qui poursuivent un projet transformant de fusion de leurs réseaux ; Boursorama Banque, acteur incontournable de la banque en ligne.

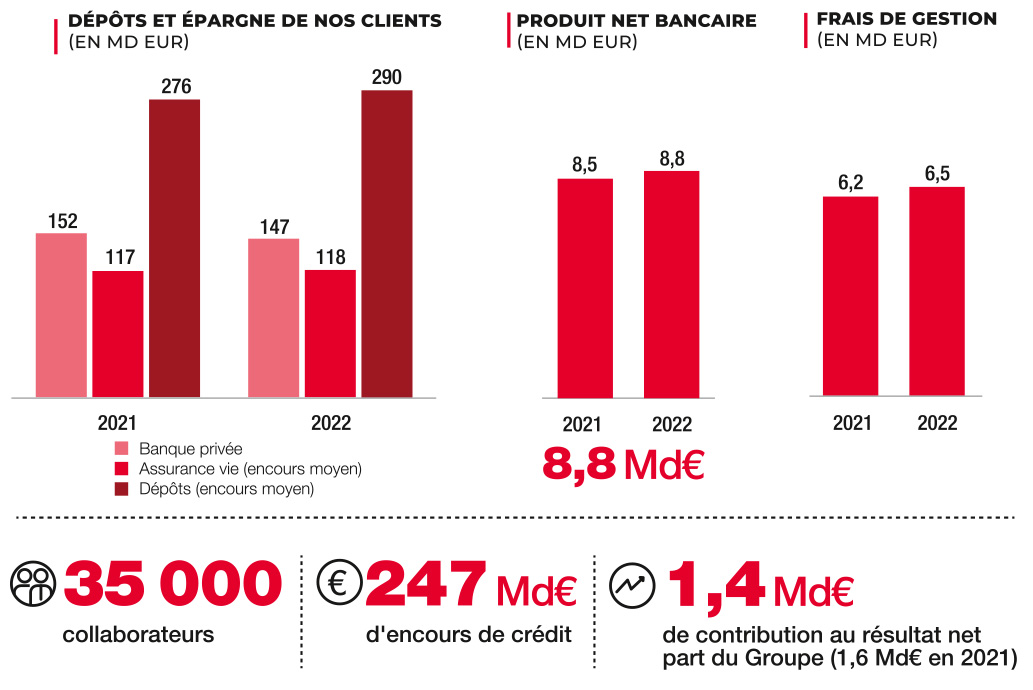

Sur l’année 2022, les encours moyens d’assurance-vie atteignent 120 milliards d’euros, contre 119 milliards d’euros en 2021.

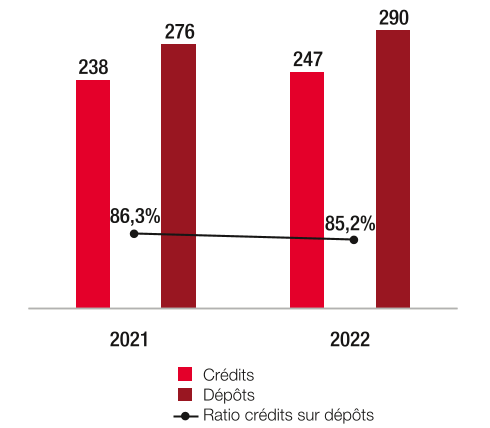

Les réseaux continuent de soutenir l’économie et d’accompagner leurs clients dans le financement de leurs projets, avec une progression des encours de crédits moyens de 238 milliards d’euros en 2021 à 247 milliards d’euros en 2022. Dans le même temps et dans un contexte de concurrence vive, la dynamique de collecte des dépôts a conduit à un ratio crédits sur dépôts de 85,2% en 2022 en baisse de 1,1 point par rapport à 2021.

Le Réseau Société Générale offre des solutions adaptées aux besoins de ses 6,7 millions de clients particuliers et de près de 420 000 clients professionnels, associations et entreprises avec des encours totaux atteignant 180 milliards d’euros en dépôt et 159 milliards d’euros en crédit en 2022.

■près de 1 200 agences principales localisées dans les régions urbaines concentrant une part importante de la richesse nationale ;

■une offre complète et diversifiée de produits et de services, allant du support d’épargne à la gestion patrimoniale, en passant par les financements des entreprises et l’offre de moyens de paiement ;

■un dispositif omnicanal complet et innovant : Internet, mobile, téléphone et plateformes de services.

En 2022, Société Générale a continué à développer son dispositif et son offre pour s’adapter aux besoins de ses clients et améliorer leur satisfaction. Ces efforts ont notamment porté sur l’augmentation des cas d’usage sur la signature électronique sur le marché des Professionnels, sur le crédit court terme et le crédit moyen et long terme (“MLT”). Société Générale a renforcé son dispositif commercial dédié au segment des TPE, et a modifié son dispositif d’octroi de crédit (sur l’instruction et la décision de crédit MLT), à l’appui de formations et d’un programme de conduite de changement.

Enfin, le Réseau Société Générale place les enjeux de développement durable au cœur de sa stratégie, en veillant à la maîtrise de son impact environnemental direct grâce à des actions visant à réduire ses déchets et son empreinte carbone mais aussi en développant une offre permettant d’accompagner ses clients dans leur propre transition énergétique. En 2022, Société Générale et Crédit du Nord ont ainsi lancé un dispositif d’accompagnement complet pour les entreprises, PME/ETI, associations et collectivités territoriales afin de leur permettre de développer un modèle plus durable. Elles leur proposent de nouvelles solutions de conseil et de financements en lien avec des partenaires de référence. L’ensemble des typologies de clients se voit également proposer, en partenariat avec Carbo, la mesure de leurs émissions de Gaz à Effet de Serre.

Le groupe Crédit du Nord est constitué au 31 décembre 2022 de neuf banques régionales – Courtois, Kolb, Laydernier, Nuger, Rhône-Alpes, Société Marseillaise de Crédit, Tarneaud, Société De Banque Monaco et Crédit du Nord – et d’un prestataire de services d’investissement, la société de Bourse Gilbert Dupont.

Les différentes entités du groupe bénéficient d’une grande autonomie dans la gestion de leur activité, qui s’exprime notamment par des prises de décision rapides et une grande réactivité aux demandes de leurs clients.

La qualité et la solidité des résultats du groupe Crédit du Nord sont reconnues par le marché et confirmées par la note long terme A- attribuée par Fitch.

Le groupe Crédit du Nord est au service de 1,6 million de clients particuliers(1), 210 200 professionnels et associations et 46 400 entreprises et institutionnels. En moyenne, en 2022, les encours de dépôts du Crédit du Nord s’élèvent à 58 milliards d’euros (contre 57 milliards d’euros en 2021) et les encours de crédit à 55 milliards d’euros (contre 52 milliards d’euros en 2021).

En décembre 2020, Société Générale et Crédit du Nord ont confirmé leur volonté de fusionner leurs deux réseaux afin de créer une nouvelle Banque de Détail au service de 10 millions de clients et d’être dans le Top 3 de la satisfaction client.

■une banque ancrée localement autour de 11 régions : les décisions seront prises dans leur immense majorité à l’échelon régional, et de plus en plus directement en agence et en centre d’affaires ;

■une banque qui s’adapte davantage aux besoins spécifiques de chaque catégorie de clients : une banque d’expertise, avec des dispositifs encore plus adaptés aux besoins spécifiques des différentes catégories de clients, avec par exemple la mise en place d’une banque patrimoniale, la généralisation du conseiller unique pour les clients professionnels, tant pour leurs besoins personnels que professionnels, ou encore l’augmentation du nombre d’experts sur l’ensemble du territoire en matière d’épargne, d’assurance et d’accompagnement des professionnels et des entreprises dans l’ensemble de leurs besoins de financements et de conseils ;

■une banque responsable : les enjeux RSE seront au cœur de son nouveau modèle en vue de renforcer l’impact positif pour les clients et les territoires, à travers des choix nouveaux en matière d’offre et d’organisation, notamment la mise en place d’équipes de conseil RSE dans chaque région, permettant à SG d’accélérer le financement de la transition écologique et d’être un acteur majeur du développement, à la fois économique et social, des régions et de leurs écosystèmes.

En 2022, plusieurs étapes importantes ont été franchies dans la construction de la nouvelle banque de détail en France :

■cadre social : le groupe Société Générale a procédé à la signature en février 2022, à l’unanimité des organisations syndicales représentatives, d’un accord sur l’emploi et les compétences dans le cadre du projet de création de la nouvelle Banque de détail en France issue de la fusion des réseaux Société Générale et Crédit du Nord ;

■stratégie de marque : en avril 2022, le groupe Société Générale a présenté la stratégie de marque de la nouvelle banque de détail en France qui illustre son ancrage territorial, avec une marque nationale SG accompagnée d’enseignes régionales : SG Crédit du Nord, SG Grand Est, SG Laydernier, SG Auvergne Rhône Alpes, SG SMC, SG Courtois, SG Sud Ouest, SG Tarneaud, SG Grand Ouest et, en Ile-de-France ainsi qu’en Corse, SG Société Générale.

Le groupe Société Générale a réalisé, le 1er janvier 2023, la fusion juridique de ses deux réseaux de banque de détail en France, Société Générale et Groupe Crédit du Nord, SG devenant désormais la nouvelle banque de détail en France du Groupe.

Les migrations informatiques des banques du groupe Crédit du Nord vers le système d’information de Société Générale seront opérées en deux temps au cours du premier semestre 2023. Les regroupements d’agences débuteront au second semestre 2023, avec une première étape de 150 rapprochements (30 %). 80 % des regroupements seront réalisés d’ici la fin de l’année 2024, et 100 % avant la fin de l’année 2025.

Boursorama, filiale de Société Générale, est pionnier et leader en France sur ses trois métiers : la banque en ligne, le courtage en ligne et l’information financière sur internet avec boursorama.com, premier portail d’actualités économiques et financières. Accessible à tous sans conditions de revenus ou de patrimoine, Boursorama s’engage à simplifier la banque, rendre du pouvoir d’achat à ses clients et donner à chacun le pouvoir d’agir sur son argent.

Boursorama banque compte près de 4,7 millions de clients à fin 2022, en hausse de +41% sur un an. Cette croissance s’accompagne d’une progression des encours de la banque de +15 milliards d’euros sur la période (supérieurs à 66 milliards d’euros à fin décembre dont 16 milliards d’euros en crédits, 13 milliards d’euros en comptes courants et 37 milliards d’euros en épargne/Bourse) démontrant ainsi la pertinence de son modèle 100% en ligne, basé sur l’autonomie des clients, avec une offre complète de 43 produits et 1 000 fonctionnalités, et des processus automatisés.

L’année 2022 est marquée par 1/ une acquisition clients nette record avec +1,4 million de nouveaux clients, associée à une baisse substantielle de 20% du coût d’acquisition client, 2/ l’intégration réussie des clients ex-ING (autour de 300 000 nouveaux clients et près de 9 milliards d’encours dont pour moitié en assurance-vie) et 3/ au-delà du succès de son offre de banque au quotidien, une offre élargie de produits et services avec notamment :

■offre Bourse : succès de BoursoMarkets, la nouvelle offre de trading sans frais de courtage sur plus de 40 000 produits (ex : volumes traités sur Warrants/certificats x2 vs. 2021 dans un marché en contraction) et lancement du PEA profilé ;

■offre épargne : succès de Matla, le PERin le moins cher du marché (encours x3 vs. fin 2021) et le lancement de nouvelles classes d’actifs avec le crowdfunding immobilier, le privateequity, et les EMTN ;

■offre crédits : lancement du crédit MyLombard 100% en ligne et accélération du développement du petit crédit “CLI€” (production x3 vs. 2021) ;

■offre assurances : succès de la gamme complète d’assurances (crédits, IARD) avec plus de 830 000 contrats fin 2022, +40% vs. fin 2021 ;

■accélération de l’offre de produits en dehors de l’univers de la banque (plateforme BAAP The Corner, 150 millions d’euros de volume d’affaires en 2022, x3 vs. 2021).

Banque la moins chère pour la 15e année consécutive (source LeMonde/Panorabanque 2022), meilleure banque pour les étudiants et jeunes actifs (Selectra 2022) et marque préférée des français dans la catégorie banque digitale (source Opinionway 2022), Boursorama est classée n° 1 sur les stores avec une note de 4,9/5 sur iOS et 4,8/5 sur GooglePlay et bénéficie toujours du meilleur NetPromoterScore du secteur à +35 (Source Bain et Company, janvier 2022).

Son portail en ligne www.boursorama.com, lancé il y a plus de 20 ans, est toujours classé n° 1 des sites nationaux d’informations financières et économiques en ligne avec 50 millions de visites chaque mois (Source ACPM – septembre 2022).

Au global, Boursorama attire principalement une clientèle jeune (35 ans de moyenne d’âge), urbaine, active financièrement stable avec des encours moyens par client de plus de 15 000 euros (épargne & crédits). Malgré l’accélération de la croissance, l’acquisition de clients patrimoniaux continue de croître. En parallèle, Boursorama a poursuivi ses efforts d’optimisation avec notamment une baisse de près de 20% des coûts IT/clients et une hausse de 30% du nombre de clients par collaborateurs.

Avec une forte implantation en Europe, Société Générale Private Banking propose des solutions d’ingénierie financière et patrimoniale internationales, une expertise mondiale en matière de produits structurés, de hedgefunds, de mutualfunds, de fonds de privateequity et de solutions d’investissement en immobilier et un accès aux marchés des capitaux.

Depuis janvier 2014 et en association avec le Pôle Banque de détail en France, Société Générale Private Banking a fait évoluer en profondeur son modèle relationnel en France en étendant son offre à l’ensemble de sa clientèle de particuliers disposant de plus de 500 000 euros dans ses livres. Celle-ci peut bénéficier d’un service alliant une proximité renforcée autour de 80 implantations régionales et du savoir-faire des équipes d’experts de la Banque Privée.

L’offre de Société Générale Private Banking est disponible à partir de trois centres principaux : SGPB France, SGPB Europe (Luxembourg, Monaco, Suisse) et Kleinwort Hambros (Londres, Jersey, Guernesey, Gibraltar). Fin 2022, les encours d’actifs sous gestion de la Banque Privée s’élèvent à 147 milliards d’euros.

À la suite de la cession de Lyxor fin 2021, il a été décidé de réintégrer, au sein de Société Générale Private Banking, les filiales de gestion patrimoniale : SG 29 Haussmann(1) (France) et SGPWM(2) (Luxembourg) et d’y apporter également l’activité de fonds structurés pour compte des activités de marché ainsi que certaines équipes de supervision et de sélection d’OPCVM/Obligations. Société Générale Private Banking a profité à cette occasion pour bâtir un 4e centre d’expertise WealthInvestmentServices réunissant ces compétences de gestion/structuration (InvestmentManagementServices) avec les équipes en charge des solutions de marché (MarketSolutions) et devenant ainsi un véritable guichet unique regroupant des expertises uniques au sein du Groupe sur les solutions d’investissements et l’architecture ouverte.

Société Générale Private Banking a remporté huit prix aux GlobalPrivateBankingInnovationsAwards 2022 :

■« Coach Financier » et « L’Espace Investissements » sont désignés Meilleur Conseil Automatisé Banque Privée (BestPrivateBankRoboAdvisory);

Kleinwort Hambros a été distinguée par les PrivateBankerInternationalGlobalWealthAwards2022 dans la catégorie : ExcellenceinEmployeeEngagement.

(1)SG 29 Haussmann est une société de gestion agréée et régulée par l’AMF (Autorité des Marchés Financiers). Ses missions sont la fourniture de services de gestion de portefeuille, sous la forme de fonds ou de mandats – en charge en particulier de la gestion par délégation des mandats de portefeuille des clients de la Banque Privée (SG) –, principalement au profit des clients de la Banque Privée et du réseau de la Société Générale. Elle dispose d’une expertise dans la multigestion, la gestion structurée, les actions, les taux ainsi que la gestion alternative. Depuis le 1er novembre 2021, SG 29 accueille également l’activité de gestion de fonds structurés pour les activités de marché.

-

2 RAPPORT D’ACTIVITÉ DU GROUPE

2.1 PRÉSENTATION DES PRINCIPALES ACTIVITÉS DU GROUPE SOCIÉTÉ GÉNÉRALE

-

2.2 ACTIVITÉ ET RÉSULTATS DU GROUPE

Les informations suivies d’un astérisque (*) sont communiquées à périmètre et taux de change constants.

(En M EUR)

2022

2021

Variation

Produit net bancaire

28 059

25 798

8,8%

9,7%*

Produitnetbancairesous-jacent

28059

25681

+9,3%

+10,2%*

Frais de gestion

(18 630)

(17 590)

5,9%

7,5%*

Fraisdegestionsous-jacents

(17991)

(17211)

+4,5%

+6,1%*

Résultat brut d’exploitation

9 429

8 208

14,9%

14,4%*

Résultatbrutd’exploitationsous-jacent

10068

8470

18,9%

18,4%*

Coût net du risque

(1 647)

(700)

x 2,4

93,0%*

Résultat d’exploitation

7 782

7 508

3,6%

5,3%*

Résultatd’exploitationsous-jacent

8421

7 770

8,4%

10,1%*

Quote-part des résultats net des entreprises mises en équivalence

15

6

x 2,5

x 2,5*

Gains ou pertes nets sur autres actifs

(3 290)

635

n/s

n/s

Pertes de valeur des écarts d’acquisition

0

(114)

100,0%

-100,0%*

Impôts sur les bénéfices

(1 560)

(1 697)

-8,1%

-5,8%*

Résultat net

2 947

6 338

-53,5%

-53,2%*

dont participations ne donnant pas le contrôle

929

697

33,3%

32,3%*

Résultat net part du Groupe

2 018

5 641

-64,2%

-64,0%*

Résultat net part du Groupe sous-jacent

5 616

5 264

+6,7%

+7,9%*

Coefficient d’exploitation

66,4%

68,2%

Fonds propres moyens(1)

55 164

52 634

ROTE

2,9%

11,7%

ROTE sous-jacent

9,6%

10,2%

(1)Montants retraités par rapport aux états financiers publiés au titre de 2020 (cf. Note 1.7 des Etats financiers consolidés).

Le produit net bancaire sous-jacent est en forte croissance en 2022 à +9,3% (+10,2%*) /2021, porté par une performance record des activités de Financement et Conseil, des Activités de marché et d’ALD, une forte croissance en Banque Privée et Banque de détail à l’International, et une performance solide de la Banque de détail en France.

Les activités de la Banque de détail en France sont en hausse de +4,1% /2021, portées notamment par une croissance dynamique des commissions et une performance très solide de la banque privée.

Les revenus de la Banque de détail et Services Financiers Internationaux progressent de +12,4% (+17,9%*) /2021 portés par une performance record d’ALD et une forte croissance de la Banque de détail à l’International dont les revenus progressent de +11,5%*/ 2021. Le produit net bancaire des Services Financiers est quant à lui en forte hausse à +35,8%*/2021 et celui de l’Assurance augmente de +6,5%*/2021.

La Banque de Grande Clientèle et Solutions Investisseurs présente une activité en croissance de +14,3% (+12,9%*)/2021. Les Activités de Marché et Services aux Investisseurs sont en hausse de +18,7% (14,1%*) /2021 et les activités de Financement et Conseil progressent de +15,2% (+10,7%*) /2021.

En 2022, les frais de gestion ressortent à 18 630 millions d’euros en publié et 17 991 millions d’euros en sous-jacent (retraité des charges de transformation), en hausse de +4,5% par rapport à 2021 (en vision sous-jacente).

Cette hausse s’explique principalement par la contribution de 864 millions d’euros au Fonds de Résolution Unique en augmentation de 278 millions d’euros, l’effet change notamment en dollars et la hausse de la rémunération variable liée à la croissance des revenus.

Le résultat brut d’exploitation sous-jacent s’accroît de +18,9% à 10 068 millions d’euros en 2022 et le coefficient d’exploitation sous-jacent (hors contribution au Fonds de Résolution Unique) s’améliore de 3,4 points (61,0% vs. 64,4% en 2021).

Hors contribution au Fonds de Résolution Unique, le coefficient d’exploitation sous-jacent est attendu entre 66% et 68% en 2023 sur la base notamment de revenus normalisés dans les Activités de marché.

Sur l'année 2022, le coût du risque s'élève à 28 points de base, en dessous de la cible communiquée de 30 à 35 points de base.

L’exposition offshore à la Russie a été réduite à 1,8 milliard d’euros d’EAD (ExposureAtDefault) au 31 décembre 2022, soit une baisse d’environ -45% depuis le 31 décembre 2021. L’exposition à risque sur ce portefeuille est estimée à moins de 0,6 milliard d’euros (par rapport à moins d’1 milliard d’euros au trimestre précédent). Les provisions totales sont de 427 millions d’euros à fin décembre 2022. Par ailleurs, le Groupe présente à fin décembre 2022 une exposition résiduelle très limitée sur Rosbank de moins de 0,1 milliard d’euros correspondant principalement à des garanties et des lettres de crédit.

Le Groupe dispose à fin décembre d’un stock de provision sur encours sains de 3 769 millions d’euros, en hausse de 414 millions d’euros sur 2022.

Le taux brut d’encours douteux s’élève à 2,8%(1) au 31 décembre 2022, en baisse de 10 points de base par rapport au 31 décembre 2021. Le taux de couverture brut des encours douteux du Groupe est de 48%(2) au 31 décembre 2022.